原创精选> 正文

新股申购丨天图投资今起招股,一手入场费4605.99港元

2023-09-25 10:15

华盛资讯9月25日消息,天图投资( 01973.HK)于2023年9月25日-9月28日招股,拟发行约1.73亿股,其中公开发售1732.6万股,每股发售价5.8-11.4港元,每手400股,预期将于10月6日上市。前往新股中心,申购新股>>

1、 天图控股:中国第一家专注于消费的投资公司

- 发售比例:拟发行约1.73亿股,其中公开发售1732.6万股,国际发售约1.56亿股

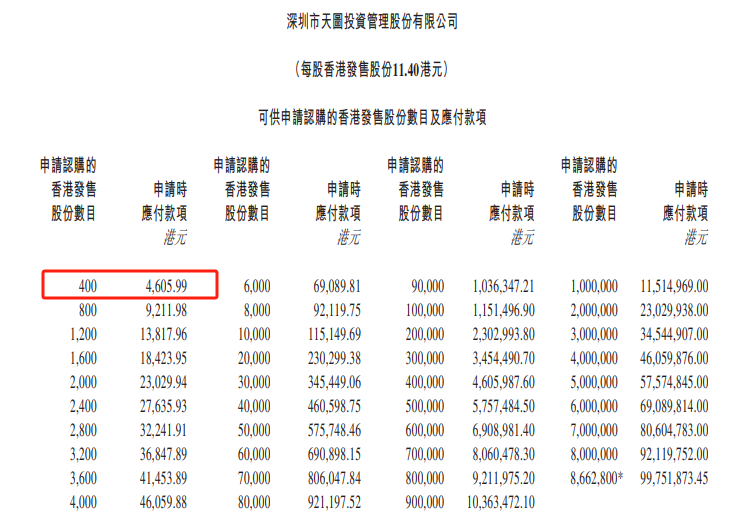

- 发售价格:每股发售价5.8-11.4港元;每手400股,一手入场费约4605.99港元

- 发售日期:2023年9月25日-9月28日

- 上市日期:2023年10月6日

- IPO保荐人:华泰国际及中银国际

公司简介:

天图是一家致力于推动中国消费品牌和公司发展的领先私募股权投资者及基金管理人,为机构投资者及高净值人士管理资本,并通过其在管基金及直接使用自有资金进行投资。

截至2023年3月31日,该公司的基金于其约人民币255亿元的总资产管理规模中贡献了约人民币204亿元。截至2023年3月31日,天图共计管理八只人民币基金及三只美元基金,并于往绩记录期间后及直至最后实际可行日期推出了三只新的人民币基金。

除管理的基金外,天图亦管理自有资金,并进行直接投资以寻求最佳回报。截至2023年3月31日,该公司于直接投资项下的总资产管理规模约为人民币51亿元。其于所管理的基金中收取基金管理费用和附带权益,并于使用自有资金进行投资时确认投资收益。

根据灼识咨询的资料,天图是中国第一家专注于消费的投资公司,十多年来一直专注于消费行业投资。在灼识咨询对消费行业逾百名企业家进行的一项调查中,逾80%的企业家认为天图是「消费品投资专家」,且近56%的企业家认为该公司有助于中国消费品牌的升级。

财务信息:

财务状况方面,于2020年、2021年及2022年以及2022年及2023年前三个月,天图实现的收入分别为人民币3860万元、人民币3480万元、人民币4600万元、人民币850万元及人民币124万元。

就持续经营业务而言,于2020年、2021年及2022年以及2023年前三个月,该公司分别录得总收入及投资收益或亏损净额人民币11.95亿元、人民币4.95亿元及人民币4.23亿元以及负人民币1.94亿元。其大部分投资收益或亏损净额均基于未变现公允价值,且可能会不时波动。

募资用途:

筹资用途方面,该公司全球发售预计所得款项净额约13.6亿港元(假设超额配股权未获行使,每股发售价为发售价范围中位数8.60港元)。

根据招股书,天图投资拟将股份发售所得款项净额用于以下用途:65%将被分配用于进一步拓展该公司的私募股权基金管理业务;25%将被分配用于进一步发展及加强该公司的直接投资业务;10.0%将被分配用于一般公司用途。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息