热门资讯> 正文

夜读 | 永远记住,特斯拉不仅仅是一家车企

2023-11-15 23:50

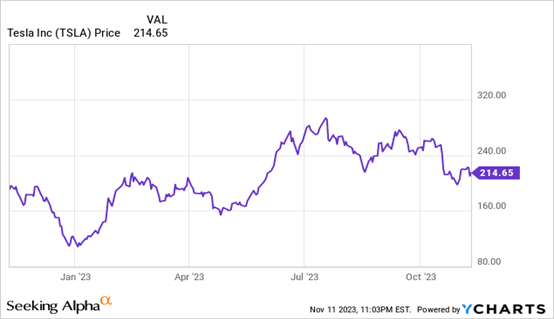

过去几周,随着利率担忧的缓和,市场一直处于高涨状态。尽管大多数科技和成长股都出现了大幅上涨,包括微软公司等一些公司创下了新的历史高点,但电动汽车股票,尤其是特斯拉,却没有参加这场上涨派对。

自7月份创下年初最高点以来,特斯拉已经暴跌了超过25%。那么特斯拉的未来如何?分析师认为,有许多上行催化剂可以将特斯拉推出当前的低谷。

毛利问题是暂时的,可以通过规模来解决

特斯拉的空头对该公司有很多传统的批评意见:与其他汽车制造商的竞争,马斯克的“关键人物”风险——他因参与太多业务而经常分心,当然还有老生常谈的高估值。

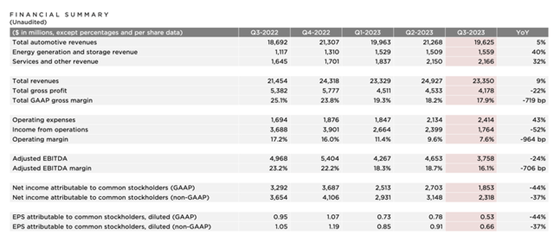

然而,最近特斯拉股价下跌的关键在于该公司最新的毛利率数据,该数据显示,该公司最近第三季度的毛利率出现了连续下滑。

第三季度毛利率下降至17.9%,同比下降719个基点,环比下降30个基点。当然,这是因为特斯拉今年决定下调入门级Model 3/Y车型的价格,以刺激需求。随着联邦税收抵免政策再次向特斯拉电动汽车开放,再加上特斯拉自己的价格下降,现在是购买特斯拉汽车的最佳时机。另外,漫长的等待期也结束了!在疫情期间,潜在买家可能要等几个月才能收到定制的特斯拉订单;经销商的库存也同样低。

然而,我们不能忘记这样一个事实,即需求疲软是宏观环境的一个主要症状。与其他经济衰退不同的是,这次经济衰退对中上阶层收入的打击更大,因为企业普遍裁员,尤其是在科技行业。再加上令人窒息的汽车贷款利率,很容易理解为什么特斯拉的小幅降价不足以使潜在买家心动。

降价也不会永远是一种现象。在中国市场,该公司在今年早些时候降价后,最近再次提价——当然,这是为了应对成本上升,但也肯定表明该公司对需求有足够的信心,因此可以放心地提价。

我们也不能忘记,特斯拉在实现规模效应的同时,还拥有长期的毛利率优势。此外,锂价已经大幅下降,随着特斯拉技术的进步,其单位成本也会下降。

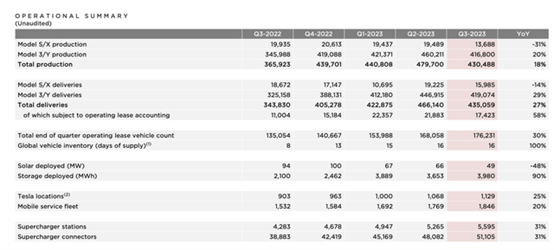

第三季度,特斯拉的产量同比增长18%,Model 3和Y的产量同比增长20%。

在分析师看来,特斯拉的理想状态将是稳定价格,让消费者逐渐适应。随着时间的推移,生产的增长加上电池价格的自然下降应该有助于特斯拉恢复到2022年的毛利率水平,甚至更好。

超越近期汽车业务

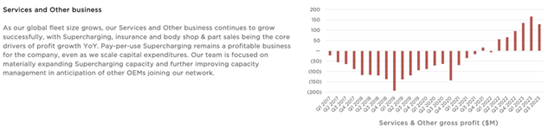

在分析师看来,那些在特斯拉毛利下降的同时嚷嚷着高市盈率的空头,是相当短视的,他们没有充分给予这家电动汽车巨头在其他业务上的足够信任。正如大多数消费者所知,特斯拉涉足了许多其他领域,包括太阳能和机器人技术,但最有前景的途径之一是扩建其超级充电网络。

截至第三季度末,该公司在美国境内大约有2000座超级充电站。投资者还应注意,公司在今年早些时候刚刚向其他车企开放了这个超级充电网络。

押注特斯拉不仅仅是押注这家汽车制造商及其挑战底特律的能力,而是押注整个电动汽车行业,押注加州承诺到2030年淘汰汽油车销售,押注其他州,甚至其他国家制定类似的规定,押注现代消费者对化石燃料的价格和危害的普遍认识。

如今,特斯拉的“服务和其他”业务仅占总营收的不到10%,但年增长率却达到了惊人的32%——这与该公司决定向其他电动汽车开放这个网络直接相关。

如上图所示,此业务在今年初才开始产生可观的毛利润。

新车型是特斯拉的另一个重要机遇。现在,特斯拉股价在过去一个月下跌的原因之一,是马斯克自己似乎看空了该领域的进展。根据他在第三季度财报电话会议上的讲话:

Cybertruck,我知道很多人对Cybertruck感到兴奋。我也是。我开过这辆车。这是一款令人惊叹的产品。我想强调一下,在实现Cybertruck的大规模生产以及使其盈利的过程中将面临巨大的挑战。这只是正常的情况,当你拥有一款拥有许多新技术或任何全新车型的产品时,特别是像Cybertruck这样既不同又先进的车型,你将面临与尝试大规模解决多少新问题成正比的问题。因此,我只想强调一下,尽管我认为这可能是我们最好的产品,我认为它是我们最好的产品,但要使其大规模生产并使其以人们能负担得起的价格实现盈利,需要进行巨大的工作。

很多人经常不了解真正困难的是什么。这就是为什么我说原型机很容易,而生产很难。人们认为这是一个想法,或者你制造一个原型,你设计一辆车。而一旦他们设计了一辆车,就像任何人都可以做到,确实需要品味,确实需要努力设计原型。但从原型到大规模生产是困难的,从第一次制造原型到大规模生产比制造原型本身难度高10000%,然后比那更难的是实现盈利。这就是为什么除了特斯拉之外,在过去100年里没有成功的新汽车创业公司的原因。

所以,我只是想降低对Cybertruck的期望。这是一款很棒的产品,但从财务上讲,要使其在价格上达到人们能够承受的水平并在一年到18个月内成为重要的现金流贡献者,这需要巨大的工作。需求是爆表的。我们有超过100万人预订了这辆车。所以不是需求问题,但我们必须生产它,而且我们需要以人们能够承受的价格生产,这是极其困难的事情。

但同样,我们应该看长远。卡车的积压/预订是一个指标。更重型车辆的企业应用是投资者应该考虑的另一个助推因素。过去一个月里,Rivian与亚马逊的合作伙伴关系出现了困难,这是这家特斯拉竞争对手股价下跌的一个主要原因。可以设想特斯拉通过自动驾驶送货车在零售和物流行业取得成功,因为它已经在该领域拥有领先的经验和可信度。

估值和主要结论

对于特斯拉的收益预测范围很广,根据雅虎财经的数据,华尔街分析师指出24财年的估值,低的有2.27美元,高的是5.85美元。市场普遍预期,每股收益为3.85美元(相比今年的3.00美元的估值,同比增长28%),这将使特斯拉的每股收益回到22财年的水平(该财年是其有史以来最好的一年,每股收益为4.07美元)。共识还显示,收入将同比增长22%,达到1121亿美元。

与普遍的每股收益预期相反,特斯拉的市盈率为56倍——许多看空者指出,在利率超过5%的环境下,这是不合理的。然而,在分析师看来,特斯拉不适用传统的估值思维,因为它拥有如此多的增长催化剂——汽车产量增加带来的规模经济、超级充电网络的增长,以及电动汽车领域的先发优势、新车型和企业市场潜力的依赖,更不用说储能和机器人技术了。虽然短期盈利能力下降的风险确实存在,但让人对长期持乐观态度。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息