热门资讯> 正文

港股IPO总结:年内募资额暴降六成,四季度演绎“年尾行情”

2023-12-07 10:15

2/13

2/13

文章来源:活报告公众号

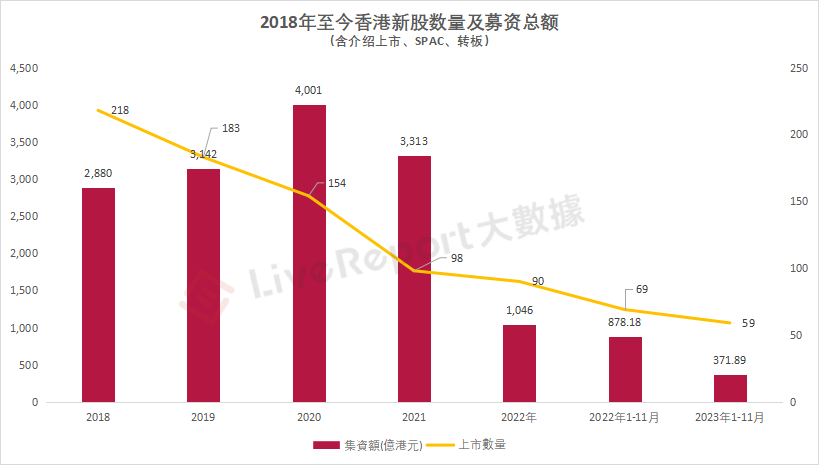

2023年港股IPO整体依旧低迷,前11个月共上市59家,较去年同期减少10家。因缺乏大规模IPO项目,募资总额同比减少超过500亿港元。

据LiveReport大数据,今年发行的公司中有近三成选择折价发行,其中“认购王”中旭未来的发行市值较上一轮融资折价近38.08%。

与此同时,港股IPO周期较往年拉长,递表七次的喜相逢集团从首次递交招股书到成功上市历时近4年。进入四季度以来,新股活跃度显著上升,11月份新股零破发,12月仍有不少项目正在冲刺IPO。

一、新上市59家,上市数量及募资总额同比下滑

据LiveReport大数据,2023年1-11月港股上市新股共计59家,较去年同期减少10家,下降约14.49%。其中,IPO上市54家,较去年同期减少4家;介绍上市2家,较去年同期减少4家;转板3家,SPAC 0家。

2023年1-11月,香港新股募资总额为371.89亿港元,较去年同期减少506.29亿港元,约下降57.65%。

2023年1-11月涉及募资的IPO共计54家,较去年同期下降8家;按募资规模划分,今年超大规模(100亿以上)0家,大规模(50-100亿)1家,中规模(20-50亿)2家,小规模(20亿以下)51家。

从规模分布来看,今年募资额大幅下降的主要原因就是缺乏超大规模及大规模的IPO项目。

从上市时间分布看,1、3、7、11月份为主要上市时间点,相较于去年7月份集中上市15家,今年仅6家。其次,今年2、8月份均无一家上市,少见的出现两个月的空窗期;另外从上市数量分布来看,整体呈平缓区间。

年末通常是上市高峰期,2022年12月份共上市21家公司(17家IPO、4家介绍上市、1家SPAC),显著高于其他月份。

医疗保健依旧为港股新股发行排头兵。按照恒生一级行业划分,2023年1-11月来自医疗保健行业的新股数量最多,达到12家;非必要消费行业的数量第二,为11家;来自工业的新股9家,数量第三。

二、近三成公司折价发行,发行估值溢价率最高超四倍

2023年1-11月港股共54家IPO,其中41家公司有上市前估值数据。

据LiveReport大数据,从发行后总市值较上一轮估值的增长排行来看,溢价发行的有28家,占总数的51.85%,折价发行的有13家,占总数的24.07%。溢价率排名前三分别为迈越科技、润华服务及绿源集团控股,折价率排名前三的分别为中旭未来、普乐师集团控股及喜相逢集团。

三、上市周期最长超1400天,大型IPO发行周期更短

2023年1-11月上市的新股,基本上递表2-3次后,得以顺利发行。其中,8只新股递表1次,20只新股递表2次,17只新股递表3次,7只新股递表4次,2只新股递表5次,递表次数最多的两家公司分别为喜相逢集团及升能集团。

一般来说,同等市值规模的公司,上市周期越长,公司的上市开支越大。2023年1-11月整体上市周期均值约为464天。其中,上市周期最长的三个公司分别为喜相逢集团、中天湖南集团、迈越科技;周期最短的前三个公司分别为珍酒李渡、药明合联、极兔速递-W。

对比最慢与最快的前几家公司,不难看出,市值体量大的公司上市进程更快,上市效率跟公司自身情况有很大关系。

四、6家公开认购未足额,5家国配未足额,中旭未来为认购王

2023年1-11月香港IPO上市新股公开配售平均认购倍数约为11.12倍,国配平均认购倍数约为1.88倍。

公开认购中,有6家认购不足额,分别为宏信建发、天图投资、亿华通、易点云、山西安装及东软熙康,但均已回拨至国配,故保住发行。而1-11月超购并触发回拨机制的有10家,占总数的18.52%;认购倍数前三的公司分别为中旭未来、药明合联及新传企划。

国配认购中,有5家认购不足额,分别为中宝新材、淮北绿金股份、绿源集团控股、迈越科技及十月稻田;因认购未足额,故已拨至公开,且个别公开认购倍数不错,如淮北绿金股份及绿源集团控股。

认购人数方面,2023年1-11月香港IPO共获329,349人次认购,较去年同期387,709人次下滑15.05%。其中认购人数最多的是中旭未来,有30,726人认购;其次为百果园集团,有17,818人认购;认购人数最少的是十月稻田,仅1,154人认购。

五、发行比例最小低至0.95%,来凯医药-B的基石近乎包场

发行比例方面,2023年1-11月,54家新股的发行比例均值约为13.64%,其中发行比例最小的前三公司分别为:粉笔(0.95%)、北森控股(1.12%)、KEEP(2.06%)。

基石占比方面,54家新股当中有36家有基石参与,其余18家无基石;此外,整体基石占比均值约为44.56%。

其中,基石占比前三的公司分别为来凯医药-B(86.0%)、第四范式(73.75%)、宜明昂科-B(72.81%),其中第四范式、宜明昂科-B发行比例较低,而基石占比7成以上,在禁售条件下,可在外流通的股份比例极低。

基石行业占比方面,医疗保健依旧为基石参与度最高的行业,占比33.33%,其次工业及非必需性消费行业占比分别为19.44%及13.89%。

六、54只新股上涨居多,下半年暗盘及首日表现可圈可点

从54家IPO新股暗盘及首日表现上,暗盘及首日平均涨跌幅分别约为6.57%及4.49%,整体表现尚可。

从涨跌家数上看,暗盘上涨30家,占总数的55.56%;下跌22家,占总数的40.74%,打平2家,占总数的3.70%;首日上涨29家,占总数的53.74%,下跌18家,占总数的33.33%,打平7家,占总数的12.96%。

暗盘涨跌幅方面,涨幅前三的公司分别为:中天湖南集团(127.97%)、喜相逢集团(92.73%)、华视集团控股(54.81%);下跌前三的公司分别为:中宝新材(-40.95%)、淮北绿金股份(-38.74%)、怡俊集团控股(-29.69%)。

首日涨跌幅方面,涨幅前三的公司分别为:中天湖南集团(126.27%)、华视集团控股(55.77%)、美丽田园医疗健康(53.47%);下跌前三的公司分别约为:淮北绿金股份(-44.50%)、东软熙康(-42.86%)、中宝新材(-35.24%)。

进入下半年以来,新股市场回暖明显,特别是10月份以后上市的新股暗盘及首日表现都不错,哪怕不涨,也能保本或微亏,主打一个放心认购。

新股结算平台FINI启用后,配售结果在暗盘交易之后公布,使得新股市场开始有点扑朔迷离,市场或重新寻找交易平衡点,暗盘及首日博弈程度增加。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓