熱門資訊> 正文

中金研究:海外新興市場的"麻煩"

2022-03-27 17:26

作者:劉剛 李赫民 等

摘要

俄烏衝突以來,新興明顯跑輸發達,同時伴隨資金流出和匯率貶值。究其原因,除了風險偏好,本土疫情,又或制裁牽連擔憂外,新興市場面臨的「麻煩」來自兩個方面:一是全球美元流動性拐點,二是俄烏局勢供應衝擊放大部分新興的經常賬甚至財政「雙赤字」壓力,政府部門「現金流」惡化又會放大流動性拐點下的脆弱程度,加大以此現金流為估值依據的資產價值(主權債和匯率)。因此從中期看,上述兩個「麻煩」的共振甚至負向螺旋可能更值得關注。「雙赤字」、對外部資金依賴度大、自身經濟疲弱的市場是典型的「薄弱環節」,而應對這兩個「麻煩」最有效解法是練好「內功」下自身增長的韌性。

一、全球流動性拐點:放大部分新興市場的資金流出壓力

當前全球寬松退出的背景已經非常明確,我們測算拐點可能出現在今年二季度4~5月。但這並非新興市場必然資金流出的充分條件。如果基本面足夠強勁,完全可以抵禦外部緊縮的壓力,甚至吸引資金迴流,例如2017年的中國「無視」美聯儲加息和縮表。但反過來,風險也是同源的。如果自身增長疲弱的話,壓力會被放大,尤以內需縱深不足但對外部依賴高的市場為甚,反例是2019年,美聯儲降息美元也依然走強。

二、俄烏衝突下的供應衝擊:能源和糧食成本抬升放大經常賬户甚至財政「雙赤字」的壓力

不過,現在的「麻煩」在於,俄烏衝突下大宗商品漲價會加大部分進口依賴度較高的新興市場的經常賬户和財政赤字的壓力,而這一壓力的增加又會放大新興市場在面對全球流動性拐點的脆弱程度,尤其是一些內需韌性不夠。除了原油和天然氣外,包括玉米、小麥、菜籽油和化肥等農產品對新興市場影響可能更大,不僅是因為其敞口更高、而且農產品的季節性也決定了對衝突本身持續時長更加敏感

三、潛在解法:基本面韌性是關鍵;俄烏局勢緩和、疫情改善后開放推進也將減少壓力

如何「破局」?1)基本面好壞或是關鍵。對中國而言,穩增長能否及時且有效發力依然是抵禦資金流出和匯率走弱的關鍵抓手,美聯儲政策倒是其次的,但把握時機同樣重要。2)疫情控制。疫情控制及后續開放也是改善內需和國際交流的重要一環,尤其是對於外需敞口大的市場;3)俄烏局勢緩解,自然緩解了價格上漲和供應的壓力。

焦點討論:新興市場的「麻煩」?供應衝擊下的「雙赤字」負擔,或會放大面對「全球流動性拐點」的脆弱性

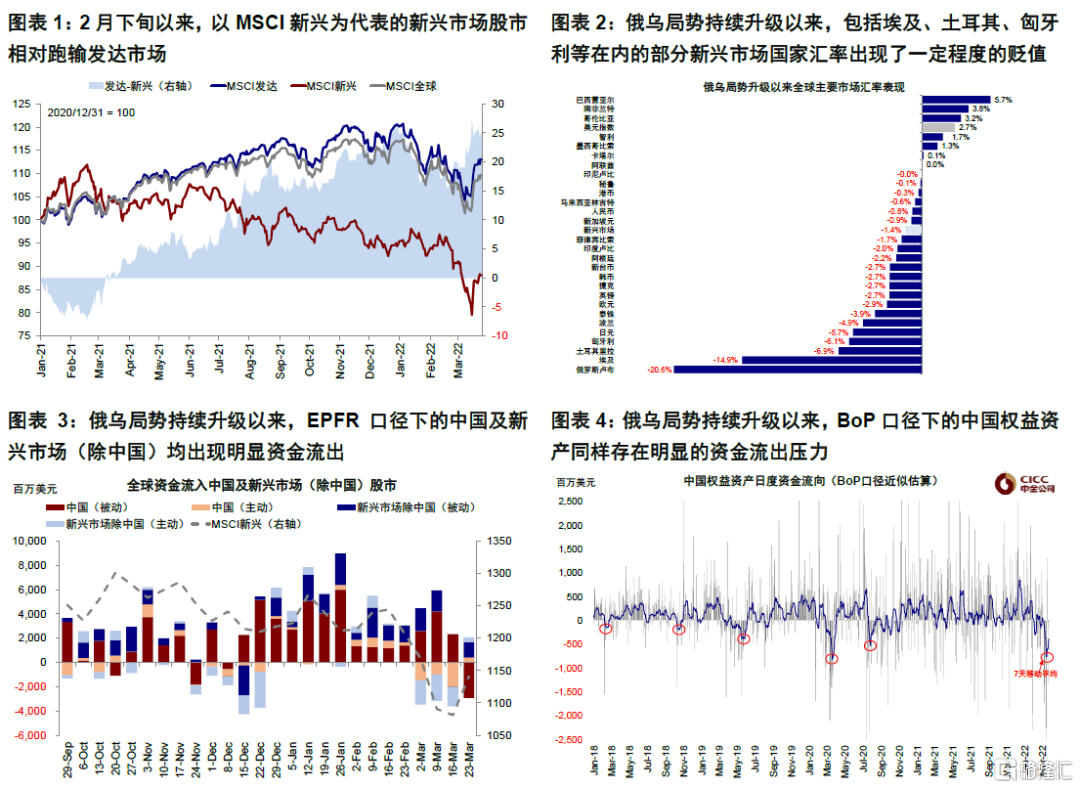

俄烏衝突自2月下旬升級以來已持續1月有余。在此期間,我們注意到在全球市場普遍大幅動盪的背景下,新興市場明顯跑輸發達股市且差距還在不斷拉大(圖表1),同時伴隨着明顯的資金流出(圖表3~4)和一定程度的匯率貶值(俄烏局勢以來,埃及磅對美元貶值15%,僅次於俄羅斯盧布)(圖表2)。

究其原因,除了地緣衝突普適性的風險偏好衝擊、本土疫情升級(例如中國香港、韓國等)、又或只針對中國市場的制裁牽連擔憂外(例如IIF測算的BoP口徑中國權益資產流入規模創出歷史新高,同時EFPR口徑下中國A股與港股股市也出現明顯資金流出),其他一些新興市場面臨的「麻煩」來自兩個方面:

一是美聯儲開啟加息周期和5月縮表臨近,本身就會使得全球美元流動性收緊,二是俄烏局勢引發的額外且意外的供應衝擊(如能源和農產品)放大了一些對外依賴度較大的新興市場經常賬户甚至財政「赤字」的壓力。因此,相比不足為懼的避險情緒和迟早會過去的本地疫情,從中期看,我們認為上述兩個「麻煩」的共振甚至負向螺旋可能更值得關注。當然,不同股市場的風險防禦能力相去甚遠,不能一概而論。那些「雙赤字」、對外部資金依賴度大、自身經濟疲弱的市場是典型的「薄弱環節」,而應對這兩個「麻煩」最有效解法是練好「內功」下自身增長的韌性。

一、全球流動性拐點來臨:或放大部分基本面脆弱新興市場的資金流出壓力

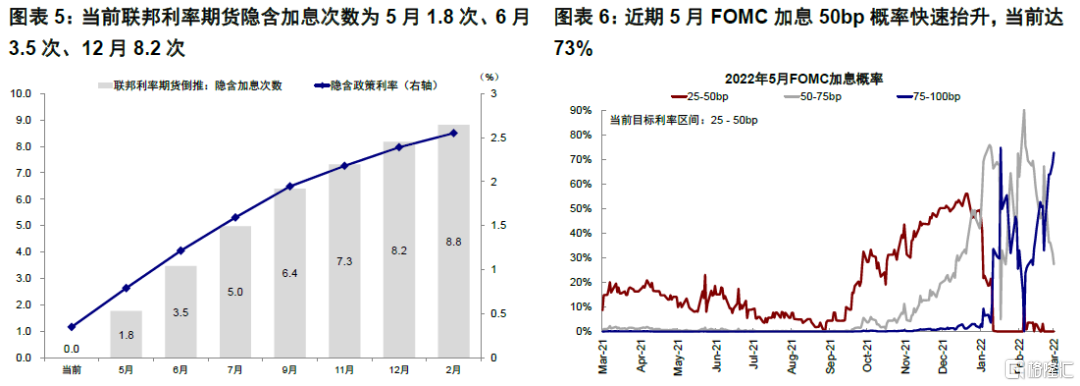

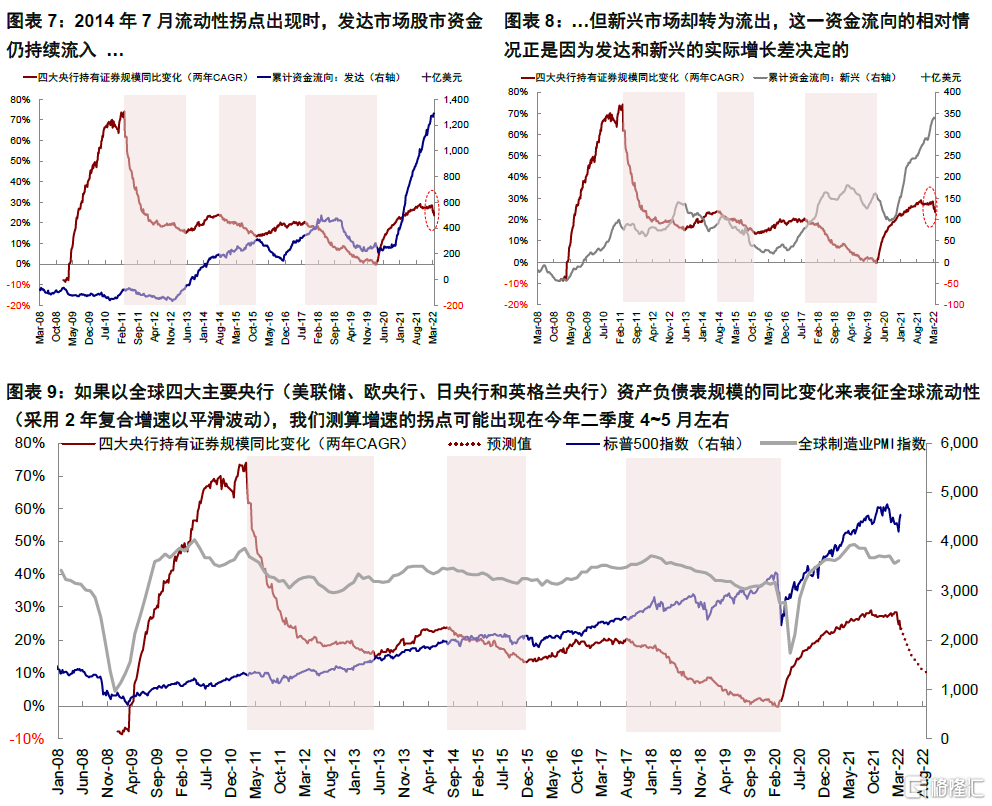

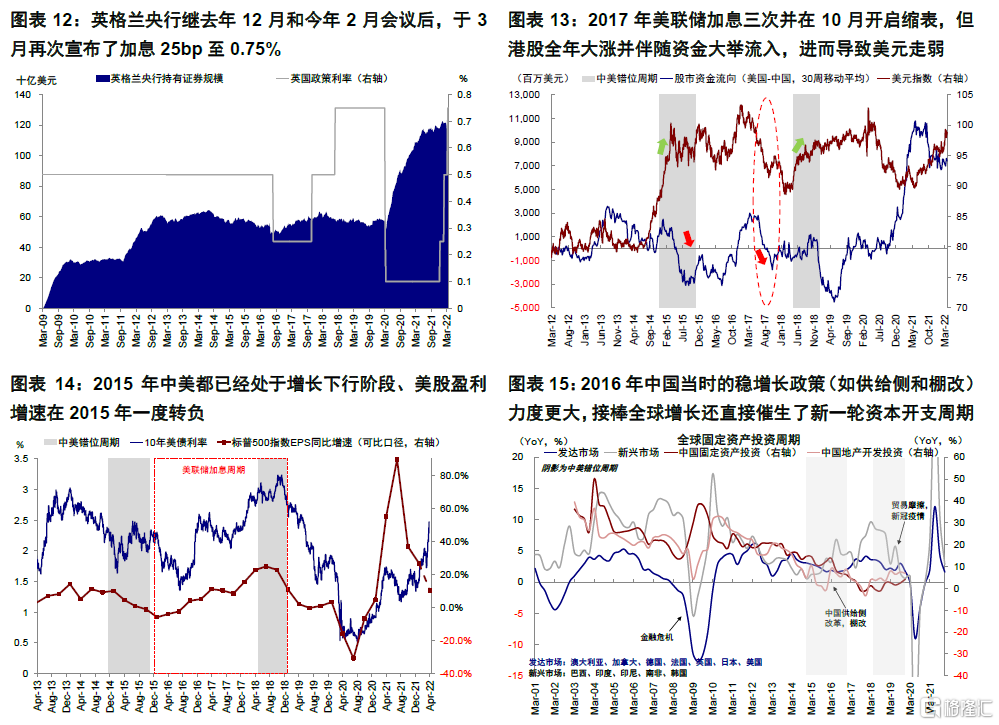

主要發達央行加快緊縮步伐,全球流動性拐點來臨。美聯儲方面,3月FOMC啟動加息25bp至0.25~0.5%,為2018年底停止上一輪加息周期以來的首次加息,而且從近期主要央行官員的表態看,加息步伐還有可能更快(當前CME利率期貨隱含的5月加息50bp的預期已經高達73%,圖表5~6)。與此同時,鮑威爾暗示將於5月FOMC啟動縮表,方式與上次縮表相似但會更快。我們測算,本輪縮錶速度可達每月900~1000億美元(圖表10)。歐洲方面,歐央行也將進一步縮減購債規模,3月宣佈APP在二季度的淨購買額將依次減少至400/300/200億歐元(圖表11)。英格蘭央行繼去年12月和今年2月會議后,再次宣佈了加息25bp至0.75%(圖表12)。

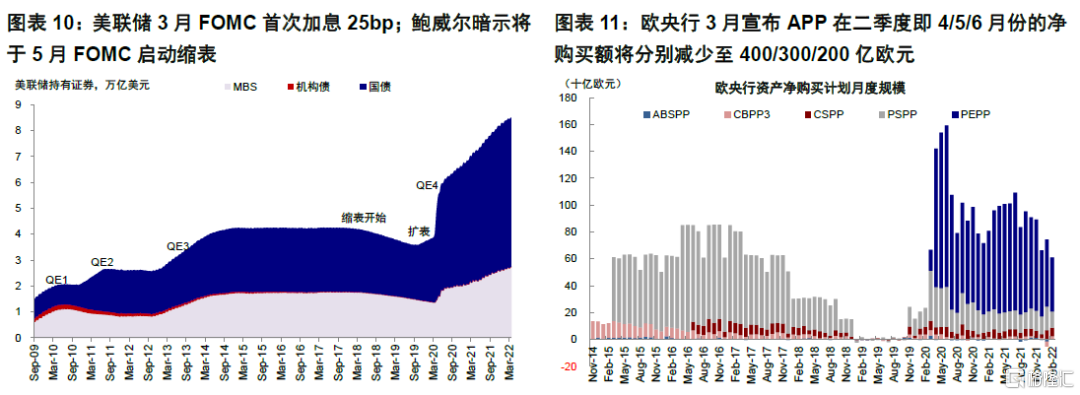

因此,當前全球寬松退出的背景已經非常明確,如果以全球四大主要央行(美聯儲、歐央行、日央行和英格蘭央行)資產負債表規模的同比變化來表徵全球流動性(採用2年複合增速以平滑波動),我們測算增速的拐點可能出現在今年二季度4~5月左右(圖表9)。

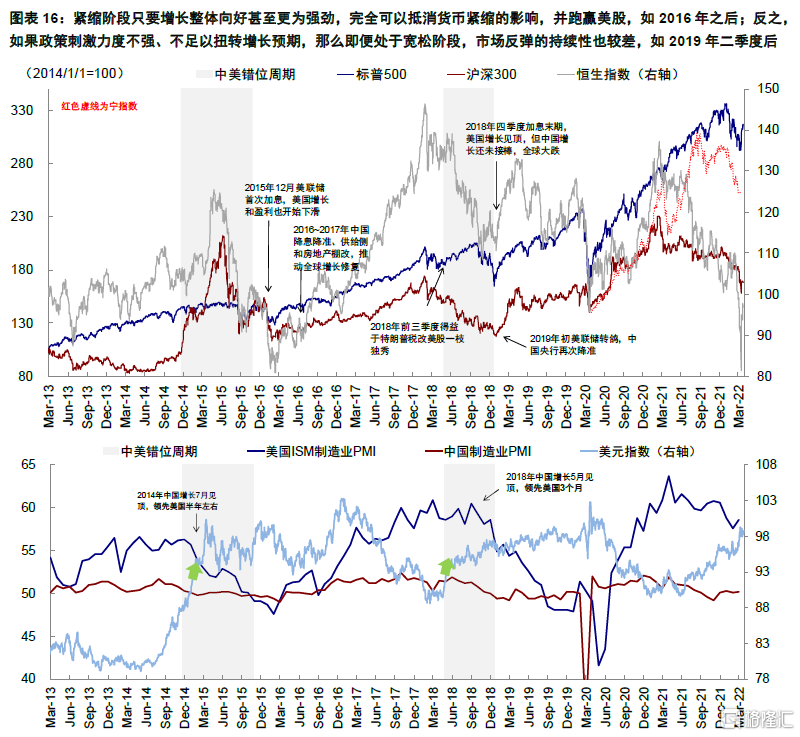

全球流動性拐點的意義從中期看是重大的,會通過利率和資金的再平衡來施加影響,尤其是那些自身基本面脆弱的市場所面臨壓力更大。雖然這一變化並非改變資產趨勢的主導變量,但會放大目前已有的一些落差和錯配程度,例如一些新興市場在內部貨幣政策緊縮、外部經常賬户無法快速修復的同時,全球流動性的收緊可能會加大其資本賬户的流出壓力。通過對比上述流動性指標與發達和新興市場資金流向情況,我們發現上一次2014年7月全球流動性拐點出現時,發達市場股市資金仍持續流入,但新興市場轉為流出;不過在2018年初和2011年初同樣出現拐點時,新興市場的流出壓力並沒有那麼明顯,2011年發達市場的流出反而更為明顯,這也説明決定資金流向的本質更多是相對增長落差和投資回報落差(圖表7~8)。

因此,全球流動性拐點的出現並非新興市場必然資金流出的充分條件,如果基本面足夠強勁,完全可以抵禦外部緊縮的壓力,甚至可以吸引資金迴流。以中國為例,離我們最近的典型例子是2017年,美聯儲加息3次並在10月開啟縮表,但全球資金持續流入包括港股在內的中國市場,美元指數全年走弱,之所以能夠「無視」美聯儲加息和縮表的關鍵在於當時中國穩增長政策(供給側和棚改貨幣化)力度更大,不僅成為全球增長的引擎還催生了新一輪資本開支周期。

但反過來,風險也是同源的。如果自身增長疲弱的話,壓力會被放大,尤以內需縱深不足但對外部依賴高的市場為甚。這種情況下,即便美聯儲寬松,資金也未必迴流。同樣以中國為例,離我們最近的反例是2019年,美聯儲2019年初轉鴿並於7~9月三次降息,但中國穩增長力度沒有那麼強、同時受制於高槓杆約束,因此在一季度流動性寬松推動反彈過后,市場再度進入盤整震盪,資金持續流出。相比之下,美股得益於美聯儲降息和擴表表現反而更好,美元反而偏強。

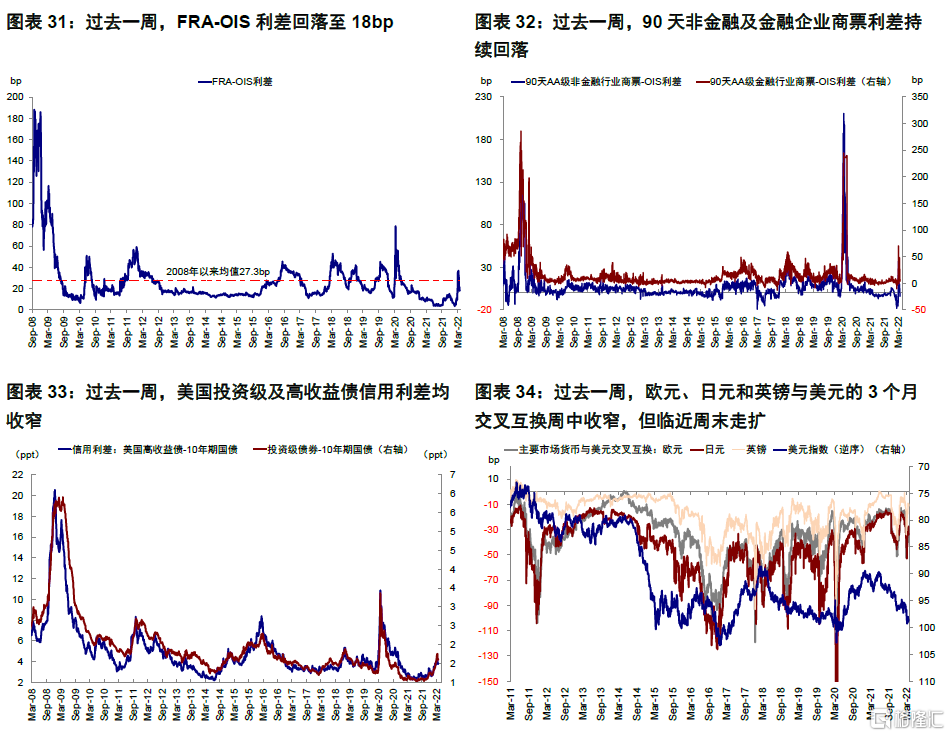

此外,全球流動性拐點的極端情形是爆發全球流動性危機(即所謂美元「錢荒」),這會造成新興市場普遍性的資金流出,類似於2020年3月疫情期間。我們在《俄烏衝擊的第三層:流動性衝擊距離我們有多遠?》分析過,目前來看這一情形風險可控。近期,刻畫離岸和在岸美元流動性的各項指標反而都明顯緩解(如FRA-OIS利差、商業票據利差、信用利差)。不過,也需要防範俄烏局勢持續升級下的風險(例如俄羅斯拋售資產、又或主動被動違約,並通過一個足夠大的媒介放大到整個金融體系,如此前的德意志銀行CoCo債和1998年的LTCM等)。

二、俄烏衝突下的供應衝擊:能源和糧食成本抬升放大經常賬户甚至財政「雙赤字」的壓力

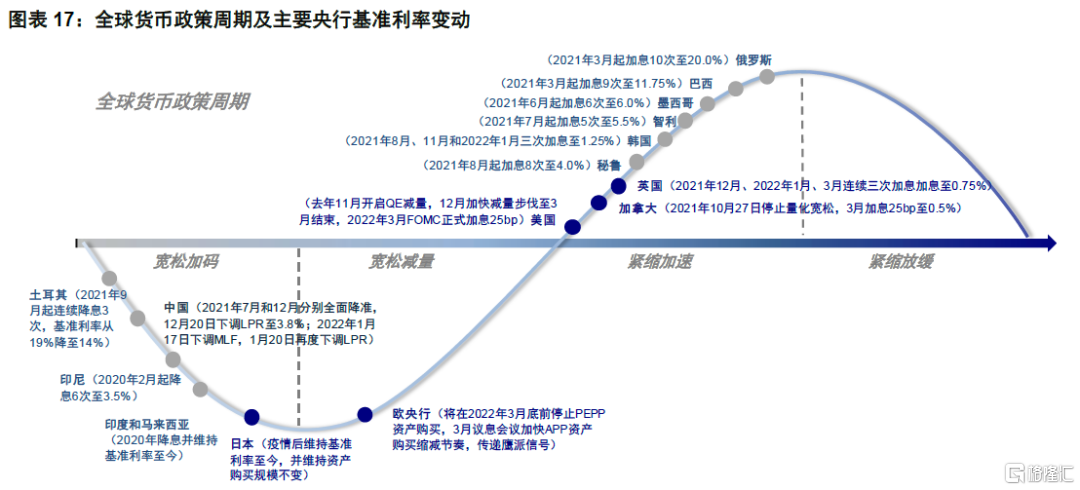

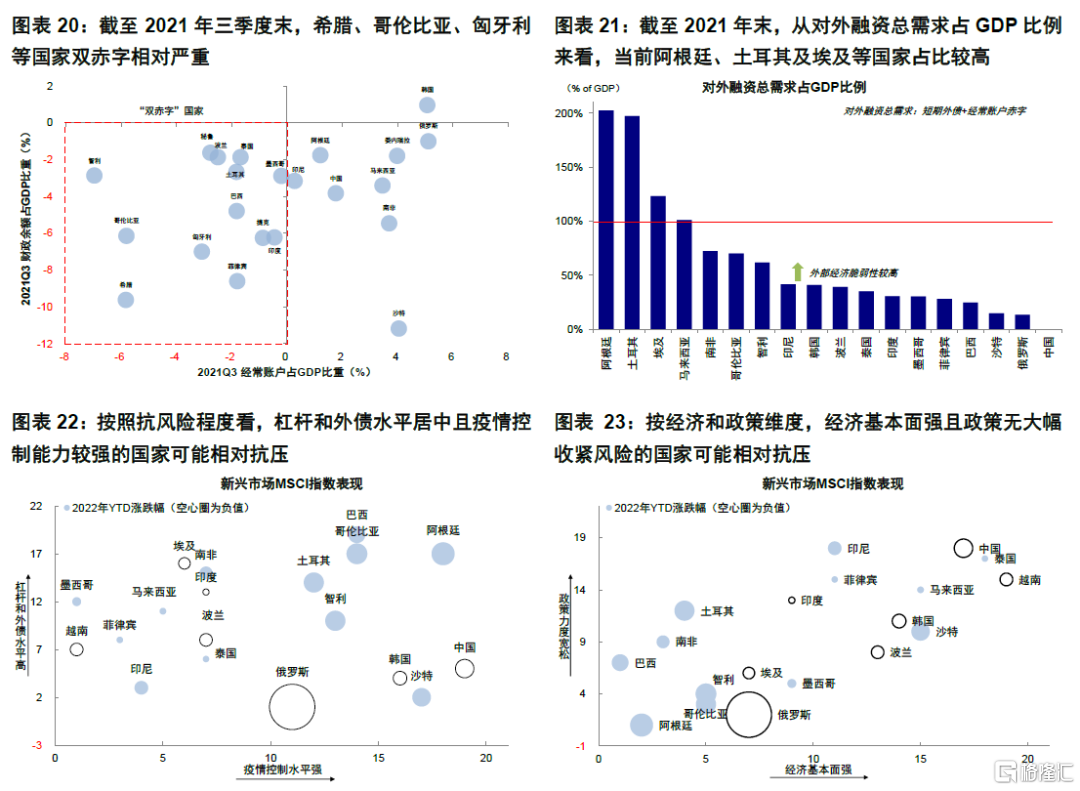

如我們在上文中分析,全球流動性拐點的出現並不必然造成新興市場出現資金流出,關鍵還是看自身基本面。但現在的「麻煩」在於,俄烏衝突持續加大了原本緊張的供應衝擊,主要大宗商品漲價會加大部分進口依賴度較高的新興市場的經常賬户和財政赤字的壓力,而這一壓力的增加又會放大新興市場在面對全球流動性拐點的脆弱程度,尤其是一些內需韌性不夠(處於加息周期的巴西、智利等)(圖表17)、對外部融資依賴度較高的市場(對外融資總需求佔GDP比例較高的市場如阿根廷、土耳其等)(圖表21)。

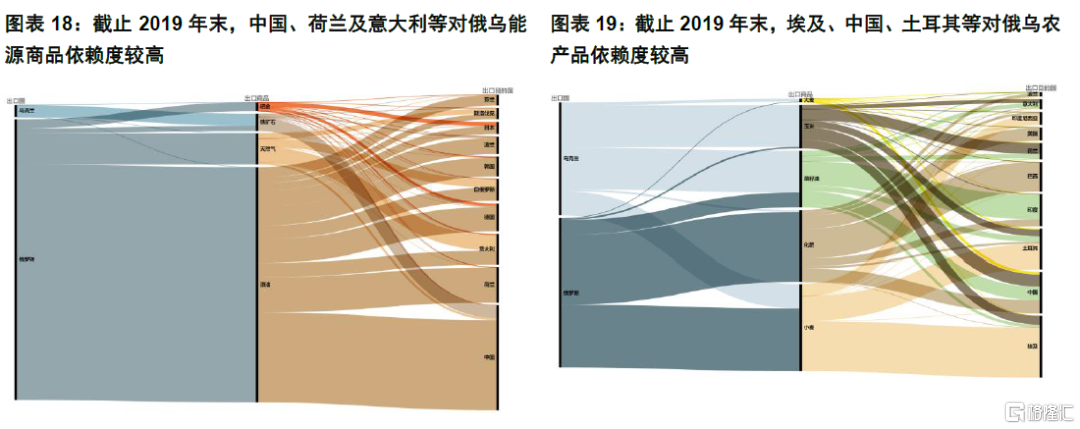

除了市場普遍關注的原油和天然氣外,包括玉米、小麥、菜籽油和化肥等農產品對新興市場影響可能更大,不僅是因為其敞口更高、而且農產品的季節性也決定了對衝突本身持續時長更加敏感。從數據上看,截止2019年末,俄羅斯和烏克蘭出口佔比較高的農產品包括:小麥(俄羅斯及烏克蘭出口金額佔全球的18.4%和7%)、化肥(13.3%和0.3%)、玉米(13.1%和1.7%)、菜籽油(34%和20%)以及大麥(11.4%和6.8%)。綜合上述五種主要農產品,對俄羅斯和烏克蘭出口整體佔比排名前十的國家包括埃及、中國、土耳其、印度、巴西、荷蘭、美國、印度尼西亞、意大利和波蘭,其中埃及、中國、土耳其、印度、巴西比例24%、16%、15%、12%和11%。以敞口最大的埃及為例,其31%和22%的小麥進口均來自俄羅斯和烏克蘭(圖表18~19)。俄烏衝突升級以來芝加哥小麥期貨價格漲幅一度達48%,埃及無補貼麪包價格上漲~25%導致政府不得不實施價格管控。面對旅遊人數減少、食品價格上漲等挑戰,埃及政府加緊了與IMF的談判並在爭取申請援助。

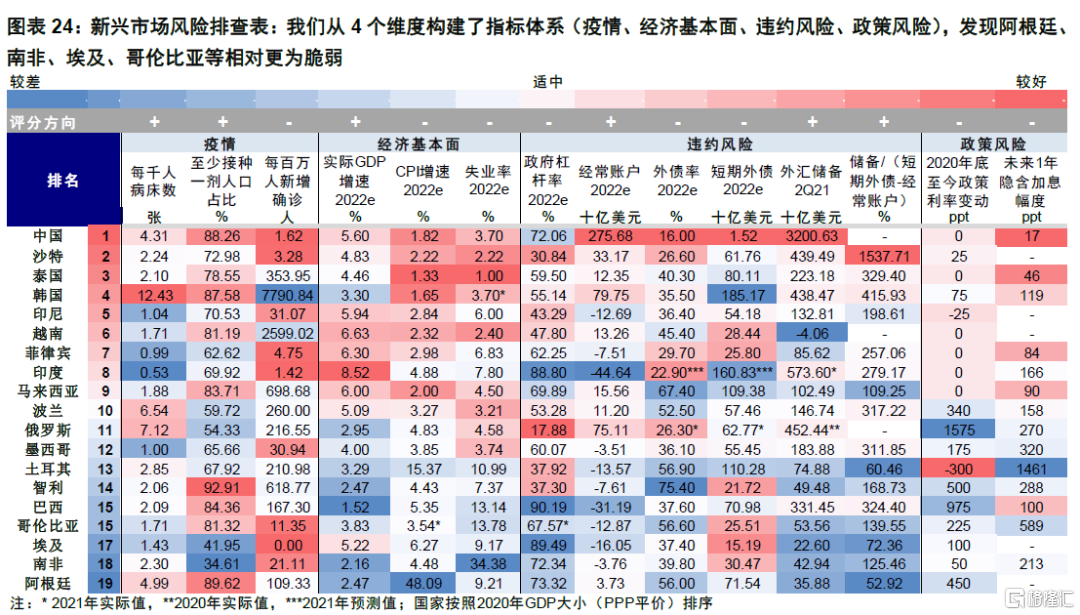

綜合來看,外匯儲備對外債覆蓋不足(尤其是短期外債)、經常賬户和財政「雙赤字」(圖表20)、本國基本面疲弱的市場可能面臨更大資金流出和匯率貶值壓力。我們從4個維度構建了刻畫新興市場壓力的指標體系(疫情、經濟基本面、違約風險、政策風險),發現阿根廷、南非、埃及、哥倫比亞及巴西等國更為脆弱(圖表24)。俄烏局勢升級以來,埃及磅對美元貶值幅度高達15%,僅次於俄羅斯盧布。

對於中國市場,儘管我們對俄烏的部分商品的進口比例也較高(例如石油、玉米、小麥等),但是由於我們內需縱深和韌性更強、且政策已經轉向穩增長;同時,財政和經常賬户、對外負債的健康程度要遠高於其他新興市場,因此這並非主要風險(圖表22~23)。

三、潛在解法:基本面韌性是關鍵;俄烏局勢緩和、疫情改善后開放推進也將減少壓力

面對上述的「麻煩」,新興市場應該如何「破局」?1)基本面好壞或是關鍵。國內增長和基本面修復是抵禦外部壓力的關鍵所在,甚至可以抵消美聯儲的緊縮壓力,但反之亦然。對中國而言,穩增長能否及時且有效發力依然是抵禦資金流出和匯率走弱的關鍵抓手,美聯儲政策倒是其次的。不過美聯儲持續收緊導致的利差收窄和地緣局勢的不確定性也意味着政策窗口逐步收斂,因此把握時機同樣重要。

2)疫情控制。疫情控制及后續開放也是改善內需和國際交流的重要一環,尤其是對於外需敞口大的市場(產業鏈和旅遊業修復);3)俄烏局勢緩解。俄烏衝突不進一步升級,也就自然緩解了價格上漲和供應的壓力。

市場動態:鮑威爾鷹派發言,美債利率上衝,利差收窄;歐美製裁再度加碼,大宗商品繼續領漲

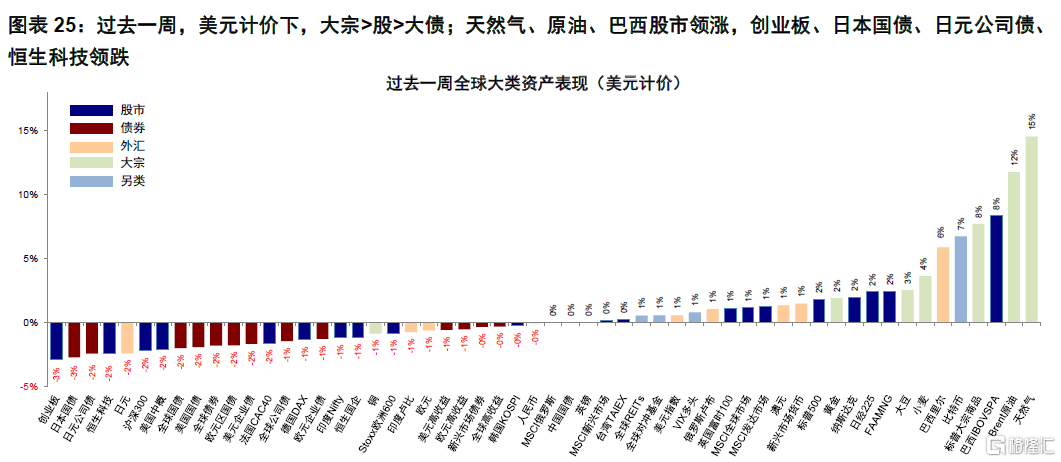

►資產表現:大宗>股>債;利率上衝,能源品領漲

本周,包括美聯儲主席鮑威爾在內的數名官員發表鷹派發言,表示不排除5月FOMC加息50bp以遏制通脹,同時美國方面表示將在拜登出訪歐盟期間宣佈對俄新制裁,進一步引發市場擔憂,10年美債利率持續攀升至2.47%,觸及近三年高位,2s10s利差周中一度收窄至17bp,臨近周末收於20bp。俄羅斯宣佈對「不友好國家」的天然氣銷售將以盧布結算,同時歐盟尚未就石油禁運達成共識,油價再度攀升至120美元/桶,黃金上漲至1954美元/盎司。中美關係方面,美國宣佈恢復352項中國輸美產品的關税豁免,低於此前的549項,最新關税豁免將持續至2022年12月31日。

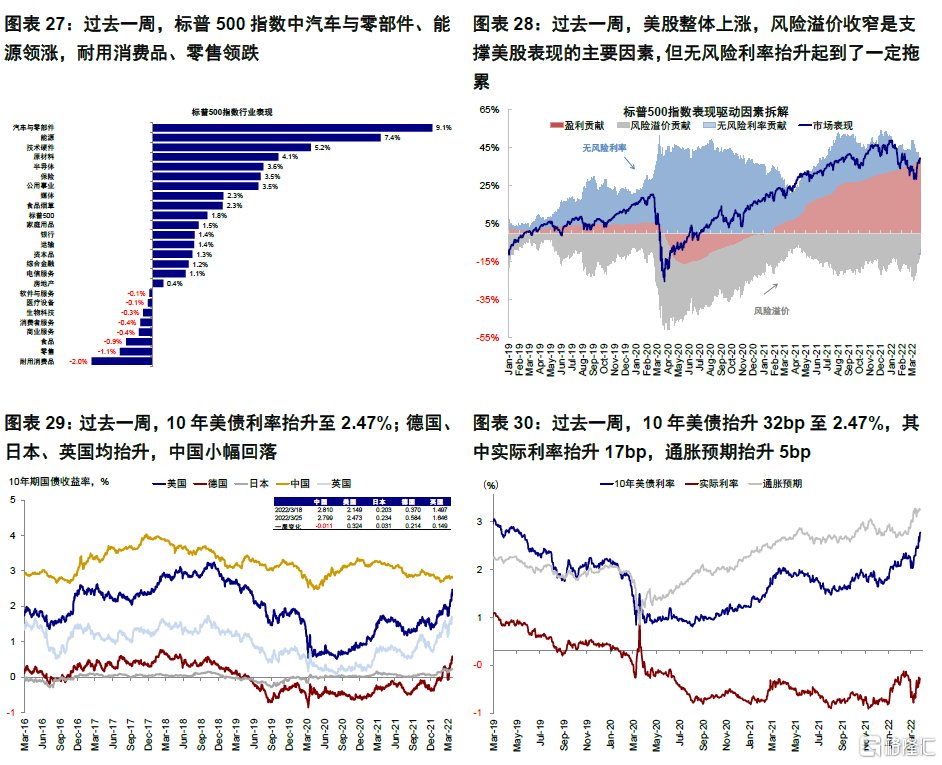

整體來看,過去一周,美元計價下,大宗>股>大債;天然氣、原油、巴西股市領漲,創業板、日本國債、日元公司債、恆生科技領跌。板塊方面,標普500指數中汽車與零部件、能源領漲,耐用消費品、零售領跌利率方面,10年美債抬升32bp升至2.47%,其中實際利率抬升17bp,通脹預期抬升5bp。

►流動性:近期有所趨緩

過去一周,FRA-OIS利差回落至18bp,90天非金融及金融企業商票利差持續回落,美國投資級及高收益債信用利差均收窄,歐元、日元和英鎊與美元的3個月交叉互換周中收窄,但臨近周末走擴。美國回購市場資金出借意願未減,但回購市場利率抬升25bp至0.3%;美國主要金融機構在美聯儲賬上的逆回購日度規模約1.74萬億美元。

►情緒倉位:美股轉為淨空頭,新興市場淨多頭繼續減少

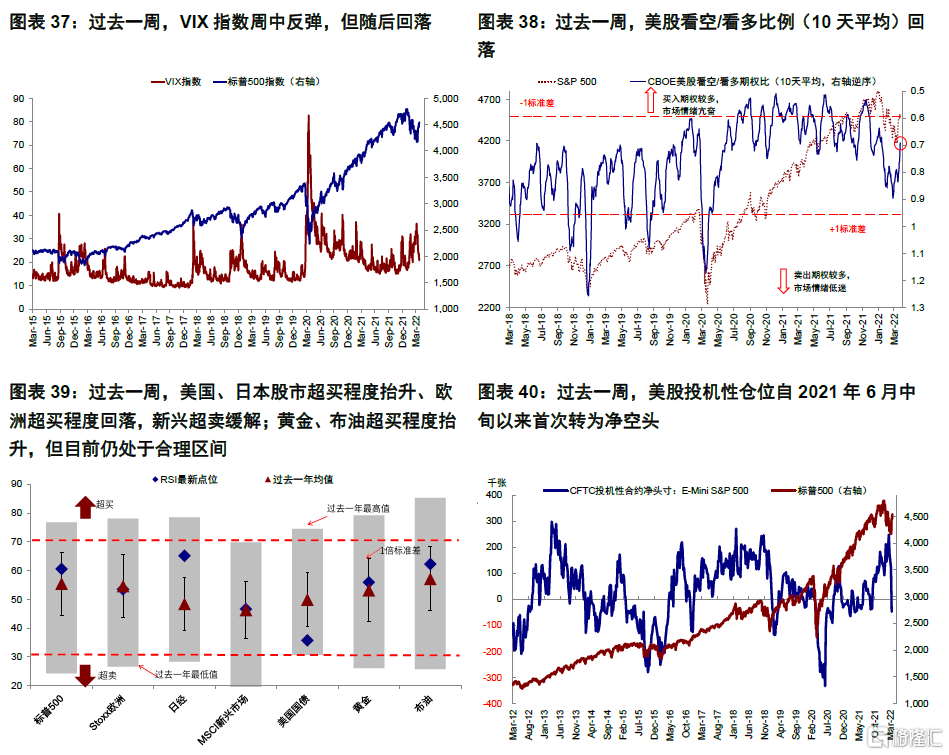

過去一周,VIX指數周中反彈,但隨后回落,美股看空/看多比例(10天平均)回落。美國、日本股市超買程度抬升、歐洲超買程度回落,新興超賣緩解;黃金、布油超買程度抬升,但目前仍處於合理區間。倉位方面,美股投機性倉位轉為淨空頭,新興市場投機性淨多頭倉位繼續減少,10年期和2年期美債淨空頭均增加。

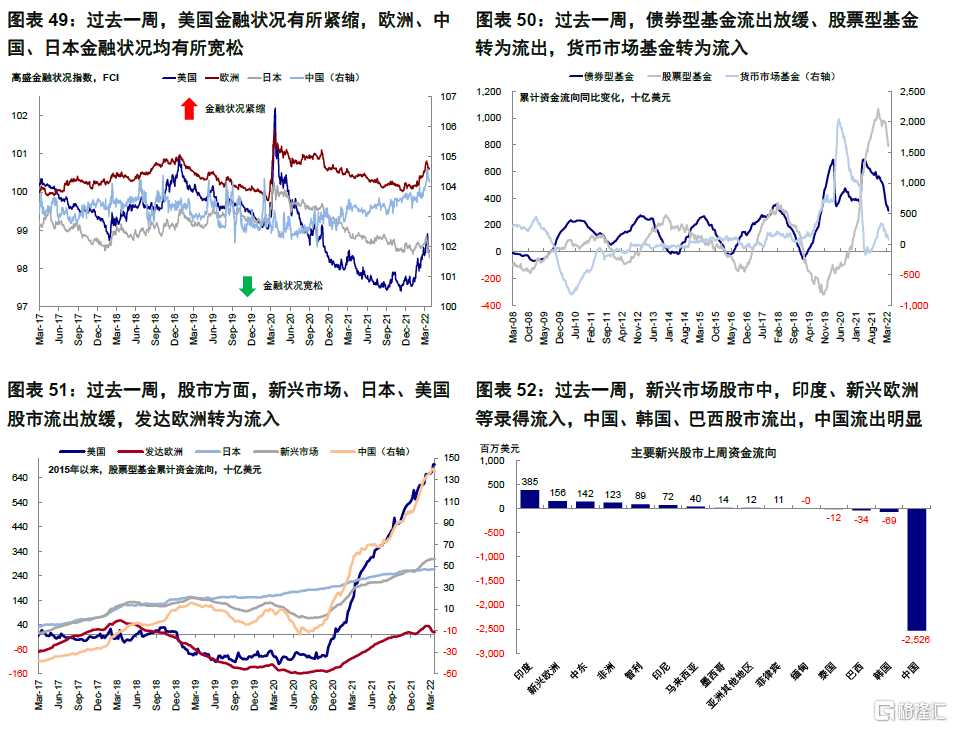

►資金流向:股票型基金轉為流出,中國股市流出明顯

過去一周,債券型基金流出放緩、股票型基金轉為流出,貨幣市場基金轉為流入。分市場看,股市方面,新興市場、日本、美國股市流出放緩,發達歐洲轉為流入,新興市場中印度、新興歐洲等錄得流入,中國流出明顯。

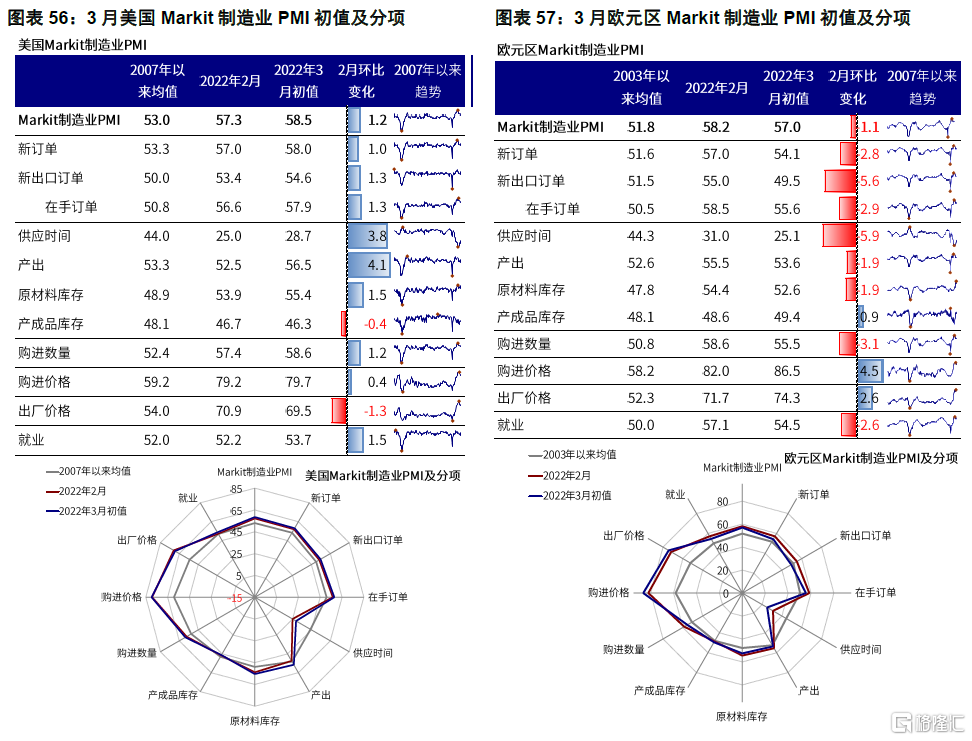

►基本面與政策:美國3月製造業PMI超預期抬升,歐元區製造業PMI下滑。

美國方面,3月Markit製造業PMI初值58.5,高於前值(57.3)和預期(56.6),創去年7月以來新高。分項來看,除產成品庫存外,各分項較前月均抬升,供應時間、產出、就業、出口訂單等抬升明顯,其中供應時間改善至2021年1月以來的最高水平,顯示產能限制和供應鏈壓力的持續緩解。價格方面,出廠價格較前月明顯回落,購進價格小幅抬升。隨美國疫情逐漸好轉,3月Markit服務業PMI初值58.9,高於前值(56.5)和預期(56.6)。此外,2月耐用品環比回落且低於預期。2月耐用品訂單環比下降2.2%,低於前值1.6%和市場預期的-0.6%,商用飛機和汽車是主要拖累。儘管出貨量提高0.5%,扣除非國防資本耐用品訂單環比仍下降0.3%。上周失業金申領人數降至18.7萬人,為1969年9月以來最低水平,且低於預期的21.2萬人。

歐洲方面,歐元區3月Markit製造業及服務業PMI均下滑。歐元區3月Markit製造業PMI初值57,好於預期(56)但低於前值(58.2);Markit服務業PMI初值54.8好於預期(54.3),低於前值(55.5)。分項來看,除產成品庫存外,各分項均較前月回落,其中供應時間、新出口訂單、新訂單、就業等回落明顯,購進價格和出廠價格顯著抬升,顯示歐洲當前供應短缺加劇且價格壓力增大。

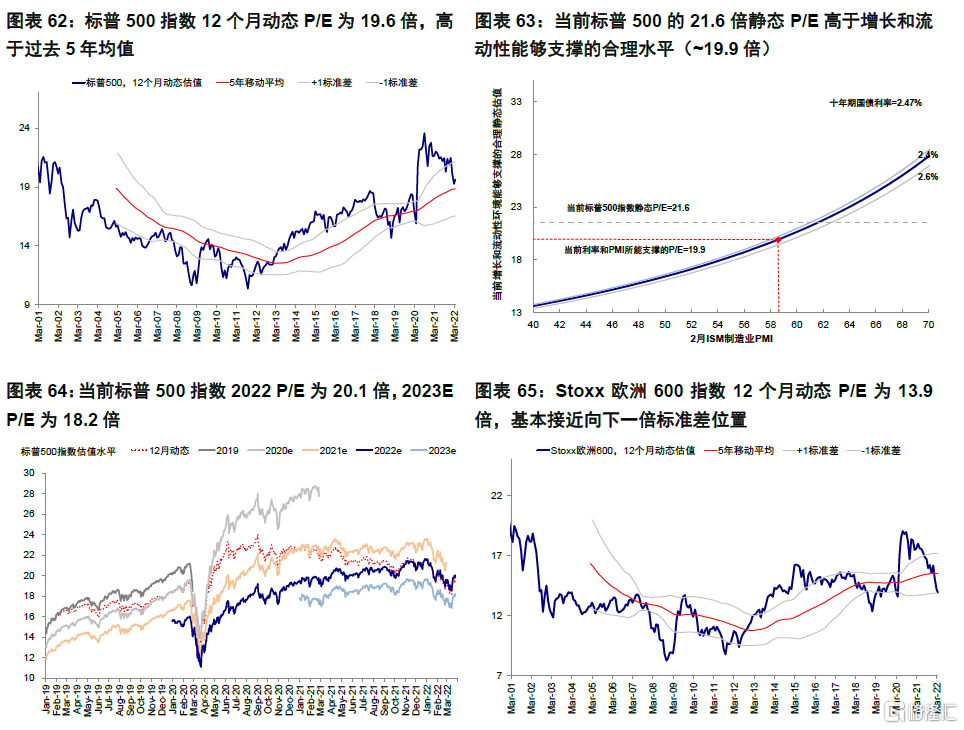

►市場估值:高於增長和流動性合理水平

當前標普500 21.6倍靜態P/E高於增長和流動性能夠支撐的合理水平(~19.9倍)。

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

千億資金需求下 OpenAI本周在ChatGPT上線廣告

華盛早報 | 美股、金銀全線暴跌,納指跌超2%!韓國人再度掃貨中國股票,大舉買入MINIMAX、瀾起科技;節前央行1萬億元買斷式逆回購來了

美國聯邦貿易委員會:蘋果新聞偏袒左翼媒體、打壓保守派內容

美股機會日報 | 就業數據轉弱!美國至2月7日當周初請失業金人數超預期;存儲概念股盤前齊升,閃迪大漲超7%

要點速遞!《跑贏美股》春節特別直播核心觀點總結

道指「一枝獨秀」連創新高!特朗普喊話還能翻倍,輪動行情下如何平穩「上車」價值股ETF?

華盛早報 | 非農數據大超預期!首次降息或延至7月;AI恐慌交易蔓延至房地產服務板塊, CBRE暴跌12%;智譜發佈新模型

美股機會日報 | 經濟數據強勁!美國1月非農就業大超預期,納指期貨漲至0.6%;AI應用股業績超預期,Shopify漲超10%