熱門資訊> 正文

玄武雲:智慧CRM或是「新瓶裝舊酒」?囿於高成本困局盈利能力存疑

2022-06-22 19:14

出品:新浪財經上市公司研究院

作者:壹零

CRM意為客户關係管理,根據艾瑞諮詢的定義,是藉助信息技術與互聯網技術協調企業與顧客間的交互關係,連接企業內部業務和外部的終端客户、經銷商、服務商及設備等。

而Salesforce是世界上第一家CRM公司,股票代碼是CRM.US。由此可見,Salesforce與CRM屬於深度綁定的關係,向客户建立起Salesforce=CRM的品牌定位。

自2015年SaaS在中國突飛猛進發展以來,追捧、對標全球行業巨頭Salesforce的廠商眾多,但鮮少有人能真正望其項背。

近日,被稱為「中國版Salesforce」的玄武雲在經歷一路曲折后,終於通過了港交所聆訊。

根據招股書介紹,玄武雲是一家綜合智慧CRM服務供應商,業務又分為CRM SaaS和CRM PaaS兩部分。其中,CRM PaaS平臺包含可組合的功能模塊,以API及SDK形式賦予客户綜合通信能力;CRM SaaS服務由營銷雲、銷售雲及客服雲組成,為客户提供前端營銷、售后服務等功能。目前,玄武雲的客户覆蓋快消、金融、科技、媒體、電信及政企等行業。

雖然搶佔風口,也自詡為中國本土智慧CRM領域行業第一,但在重金押注之下,玄武雲的盈利能力、未來發展潛力等都引人擔憂。在上市大考下,透過招股書,增收不增利、困於高成本難題、國內外競爭對手雲集等問題逐漸浮現。

高成本困局之下持續造血能力存疑

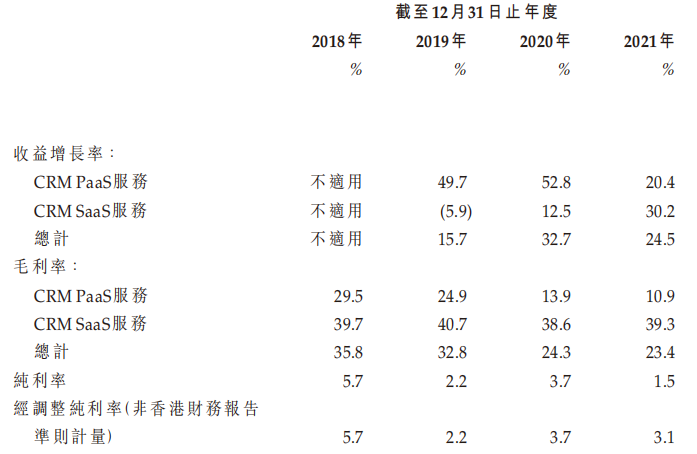

根據招股書顯示,2018-2021年間,玄武雲實現的營業收入分別為5.19億元、6.00億元、7.97億元與9.92億元,近四年複合增長率為28.6%;而同一時期,玄武雲實現的年內利潤分別為2980萬元、1348萬元、2931萬元與1535萬元。雖然收入方面保持了連續的增長,但是利潤方面卻大幅度波動,2021年的年內利潤相較於2020年減少了近50%。

與此同時,玄武雲的毛利率也呈現連年降低的趨勢。2018年,玄武雲的毛利率還能夠達到35.8%,到了2021年僅為23.4%,而Salesforce的毛利率卻能夠長期維持在75%左右。

資料來源:招股書

資料來源:招股書

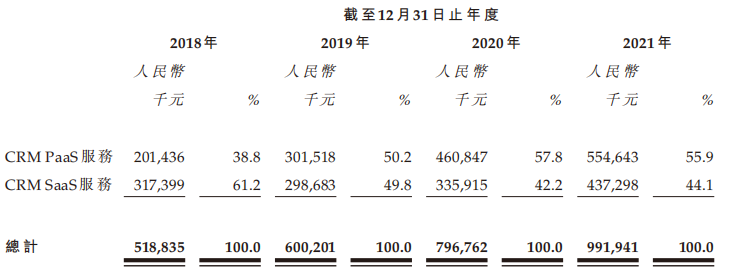

從不同業務方面來看,CRM SaaS服務的毛利率較為穩定,在2018-2021年間保持在40%上下,而CRM PaaS服務的毛利率卻逐年減少,2018年還接近30%,然而2021年CRM PaaS服務的毛利率卻只有10%。

但這項毛利率越來越低的業務,卻在近四年間逐漸成為玄武雲的主業,佔營業收入的大頭。2019-2021年,CRM PaaS業務的營收佔比超過了CRM SaaS業務,因此也就逐漸拖累了玄武雲的整體毛利率。

資料來源:招股書

資料來源:招股書

究其背后緣由,銷售成本居高不下、與上游供應商議價能力低等問題難逃其咎。

玄武雲的上游供應商為大型電信網絡運營商及雲計算服務器廠商,其CRM SaaS業務與CRM PaaS業務均搭載在雲服務平臺之上,並從電信網絡運營商之處獲取電信資源。2018-2021年間,玄武雲自中國三大電信網絡運營商處產生的銷售成本分別為2.59億元、3.15億元、4.88億元及6.10億元,幾乎佔到了同期營業收入的六成。

特別值得注意的是,玄武雲對於最大供應商E的依賴程度很高,在2018-2021年間向其購入的電信資源分別佔銷售成本的60.2%、59.6%、69.8%及70.3%。

對此,玄武雲在報告中表示,電信資源的服務費預計將保持相對穩定,三大電信網絡運營商所收取的資源費的差距在逐漸收窄。換句話説,對於三大巨頭運營商並無議價能力優勢的玄武雲,未來或許會繼續承擔着這樣高額的銷售成本,毛利率或進一步堪憂。

此外,逐漸成為主業的CRM PaaS業務,對於玄武雲而言,除了拖累整體毛利之外,或許也並不能帶來預期的增長潛力。

一方面,玄武雲發力的是大客户市場,而在這樣的市場中,Salesforce力壓羣雄。大型客户特別是跨國公司等,對於價格的敏感度不高,但是出於數據安全、需求複雜、要求多樣的考慮,往往會選擇傾向於選擇在行業中叱吒二十多年的Salesforce,在這一點上,玄武雲尚不具備優勢。

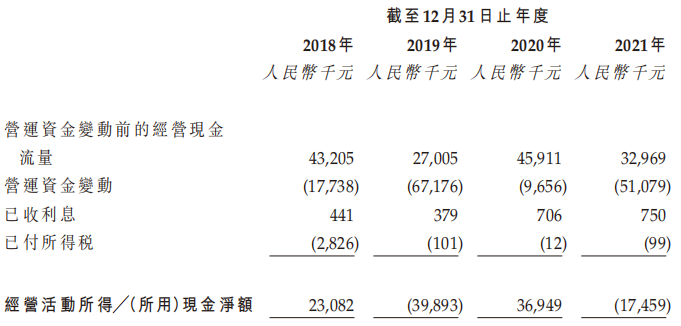

另一方面,玄武雲當前或許也不具備持續開發投入的條件。2018-2021年間,玄武雲經營活動產生的現金淨額波動明顯,2021年現金流為負,淨流出1750萬元。與此同時,玄武雲在近四年擁有的現金及現金等價物均不超億元。

資料來源:招股書

資料來源:招股書

由此可見,市場空間並不可觀、自身尚未形成持續穩定造血能力的玄武雲,前路漫漫。

智慧CRM或是新瓶裝舊酒?恐難解賽道中股價下跌謎題

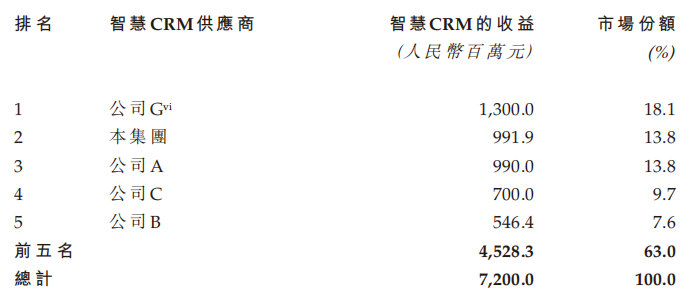

根據玄武雲的招股書顯示,2021年,智慧CRM服務市場的市場規模為人民幣72億元,預計於2026年將達至人民幣368億元。

資料來源:招股書

資料來源:招股書

在全球智慧CRM的市場中,玄武雲佔據13.8%的市場份額,排名行業第二,與巨頭Salesforce的市場份額僅有不到5%的份額差距。而在國內本土參與者中,玄武雲排名行業第一。

看似在行業中脫穎而出,但其本質或許是新瓶裝舊酒。

根據艾瑞諮詢的《中國CRM行業研究報告》,2021年中國CRM市場規模為156億元,是玄武雲所披露的72億元智慧CRM市場規模的兩倍有余。而在中國CRM市場排名中,不論PaaS業務還是SaaS業務,玄武雲行業第一的地位均未守住,分別排名第二、第三。

智慧CRM的「智慧」差異化體現在應用人工智能與數據智能方面,但在人均數字化、智能化,CRM產品與服務也在逐漸同質化的當下,這樣的標籤在今天也並不新鮮。玄武雲還需面對在大市場中競爭對手雲集的現實。

資料來源:艾瑞諮詢

資料來源:艾瑞諮詢

不僅如此,已經登陸資本市場的競爭對手的股價表現或許也為玄武雲敲響警鍾。

2021年11月,Salesforce的股價來到歷史最高點310美元,市值3088億美元。然而,截至2022年6月21日,這位全球SaaS巨頭的股價已然腰斬,為166.83美元。

2019年作為SaaS第一股登陸港交所的微盟,在一路兜兜轉轉之后,股價又回到了4-5元左右。

由此來看,多年來四處謀求上市卻始終未果的玄武雲,在增收不增利、困於高成本、市場空間並不樂觀的當下,即便能夠順利上市,又能衝破當前賽道中股價跌跌不休的怪圈嗎?

責任編輯:公司觀察

推薦文章

華盛早報 | 「AI威脅」波及華爾街!財富管理公司全線暴跌;豆包官宣「參戰」!春節AI紅包戰愈演愈烈

美股機會日報 | 科技巨頭迎利好?特朗普政府擬結構性豁免芯片關税;臺積電1月銷售額創歷史新高,盤前股價漲近3%

一圖看懂 | 淨利大增60.7%!中芯國際Q4營收24.9億美元,同比增長12.8%

美股機會日報 | 市場風格趨變?美銀稱接下來是小盤股的天下;金價重回5000美元上方,貴金屬板塊盤前齊升

新股暗盤 | 樂欣户外飆升超70%,中籤一手賬面浮盈4345港元;愛芯元智微漲超0.2%

高盛預計英偉達Q4營收達673億美元 給出250美元目標股價

財報大跌背后:微軟正在進行一場昂貴但精準的「利潤置換」

港股IPO持續火熱!下周6股排隊上市,「A+H」佔比一半