熱門資訊> 正文

焦點分析 | 覆盤半導體周期,對我們有何啟示?

2022-08-12 10:15

本文來自:中金研究,作者:李學來、胡炯益、彭虎

半導體是兼具成長+周期的行業,歷次周期都有異同,我們對1978年以來的全球半導體周期進行了覆盤。我們認為平均4-5年會經歷一輪半導體周期,周期呈現「牛長熊短」的特徵(上行1-3年,下行1-2年);從二級市場投資角度,在周期上行和下行階段,SOX指數通常會經歷「戴維斯雙擊」和「戴維斯雙殺」;在周期見底反轉的過程中,SOX指數往往領先基本面3-9個月;每輪周期中,都存在大幅跑贏SOX指數的個股機會。參考歷史數據,我們認為2022年處於周期下行階段,當前估值已位於歷史底部區間,佈局下一輪周期的時機或將不遠。

摘要

1978年以來,全球半導體經歷了7輪大周期,目前處於第8輪大周期。近20年來,全球半導體行業每隔4-5年經歷一輪小周期。半導體需求側多數情況下具備「連續」的特徵,供給側具備「階躍」的特徵,供需關係是造成周期的主要因素。我們看到2000-2020年個人電腦、功能手機、智能手機等下游終端的發展是半導體需求增長的主要動力,未來我們認為汽車電子、智能硬件、高性能計算將繼續驅動半導體需求不斷增長。

半導體銷售額、存儲器價格、庫存水位、晶圓代工廠產能利用率、半導體設備銷售額、硅片出貨量等季度/月度數據是跟蹤半導體周期的有效指標,我們認為通過多個指標的交叉驗證能夠判斷出半導體周期所處的階段。我們認為2021年可能是本輪周期的高峰,根據2015-2019年周期的規律,完成庫存消化等過程需要4-6個季度。

費城半導體指數是投資半導體板塊的方式之一,可以捕捉半導體板塊的beta。按照2010年后的規律,費城半導體指數呈現「牛長熊短」的特徵,每一次上行周期的開始首先由估值驅動,而后由業績驅動,即資本市場對費城半導體指數的投資節奏要領先於全球半導體行業的基本面,通常領先3-9個月。

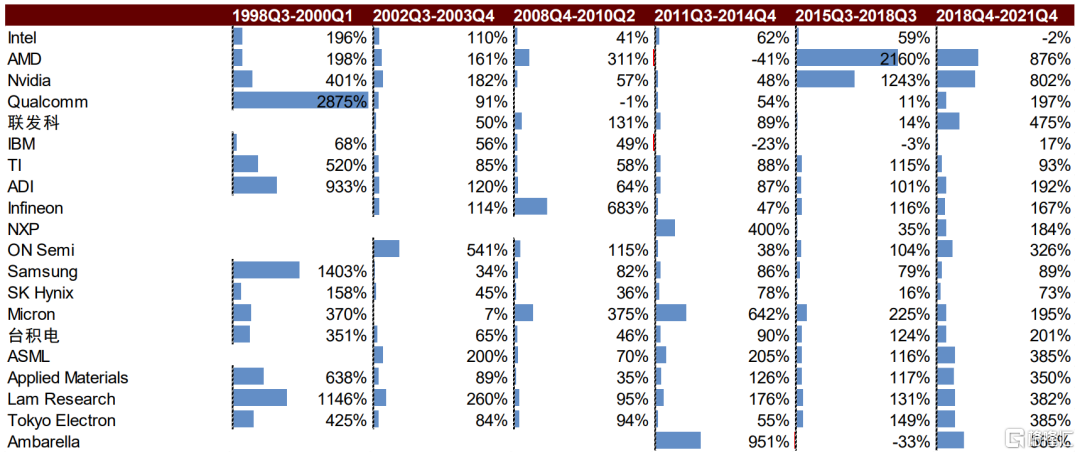

個股是投資半導體板塊的另外一種方式,可以捕捉半導體板塊的alpha。挑選出某一階段具備技術優勢、競爭壁壘的公司可以讓我們獲得超過投資指數的收益。我們看到在最近一輪半導體上行周期中AMD、Nvidia、Qualcomm、臺積電、ASML的漲幅較為明顯。展望未來,我們認為和高性能計算、汽車電子、先進製程製造相關的細分賽道將具備高投資價值。

我們認為半導體行業處於周期下行階段,估值位於歷史底部區間,佈局下一輪周期的時機或將不遠。

風險:下游需求不及預期,全球貿易摩擦升級,美聯儲加息風險等。

正文

全球半導體周期覆盤

1978年以來,全球半導體經歷了7輪大周期,目前處於第8輪周期

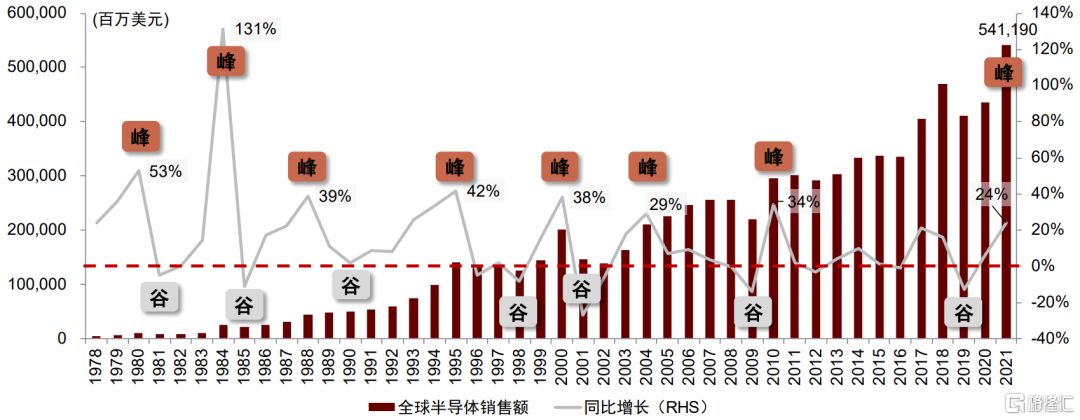

根據WSTS測算,2021年全球半導體銷售額同比增長24%至5,412億美元,達到歷史新高度。1978年以來,全球半導體產業共經歷了7輪大周期,目前正處於第8輪大周期,8個峰分別出現在:1980年前后、1984年前后、1988年前后、1995年前后、2000年前后、2004年前后、2010年前后、2021年前后(按照同比增速或絕對規模判斷,有時兩者同步,有時相差1年),7個谷分別出現在:1981年前后、1985年前后、1990年前后、1998年前后、2001年前后、2009年前后、2019年前后(按照同比增速或絕對規模判斷,有時兩者同步,有時相差1年)。

圖表:1978-2021年全球半導體銷售額

資料來源:WSTS,中金公司研究部

近20年來,全球半導體行業每隔4-5年經歷一輪周期

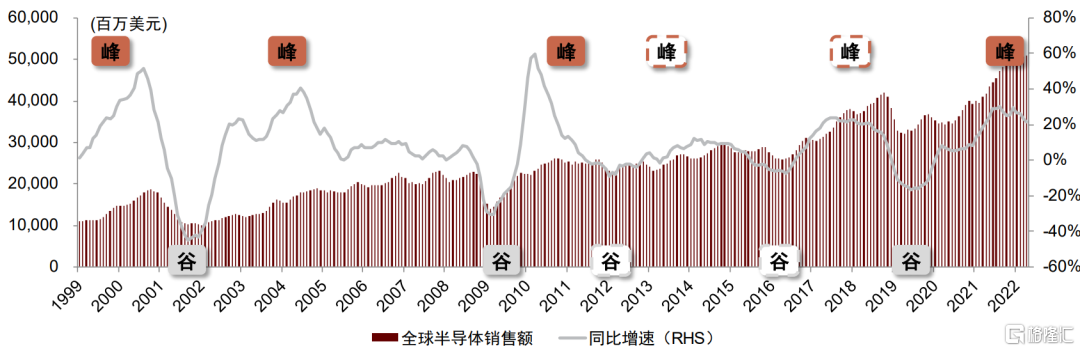

考慮到數據的可得性,我們主要研究2000年至今的幾輪半導體周期。如果進一步細分的話,大的周期中又嵌套着小的周期。2000年、2004年、2010年、2014年、2018年、2021年是峰年(按照絕對規模判斷,以下均按此標準),2001年、2009年、2011年、2015年、2019年是谷年。全球半導體行業每隔4-5年經歷一輪周期。從谷到峰的上行周期通常1-3年時間,從峰到谷的下行周期通常1-2年時間。

圖表:1999年至今全球半導體銷售額(月度)

資料來源:WSTS,中金公司研究部

供需關係是造成周期的主要因素

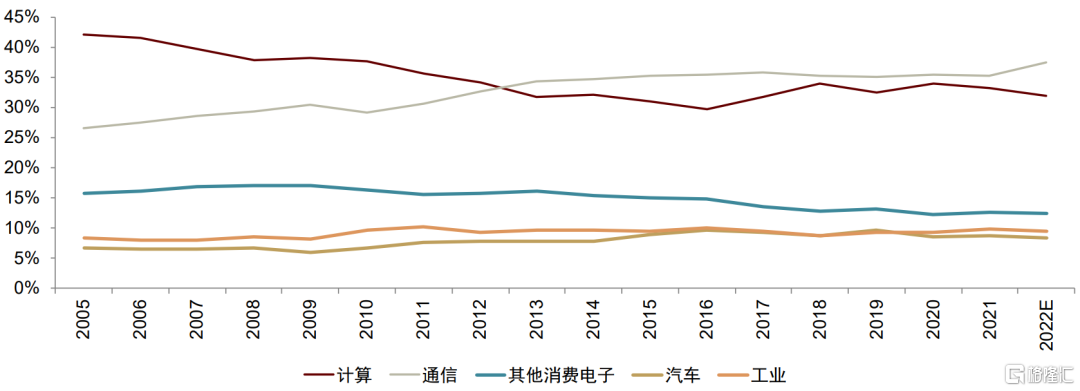

全球半導體銷售額按下游拆分,2000-2010年間主要動力來自於個人電腦,2010-2020年間主要動力來自於智能手機。根據IDC數據,1998年全球半導體銷售額中計算佔比50%,通信佔比8%;2003年全球半導體銷售額中計算佔比40%,通信佔比20%;2017年全球半導體銷售額中計算佔比30%,通信佔比32%。

圖表:2005-2022E全球半導體銷售額各下游應用佔比

資料來源:IDC,中金公司研究部

半導體需求端較為分散,因此在沒有「黑天鵝」事件發生時,保持穩定增長狀態,具有「連續」的特徵,2001-2021年20年間的CAGR為6.7%;在2001年互聯網泡沫破裂、2008年金融危機等事件發生時,會呈快速下滑狀態,發生10%以上回撤。

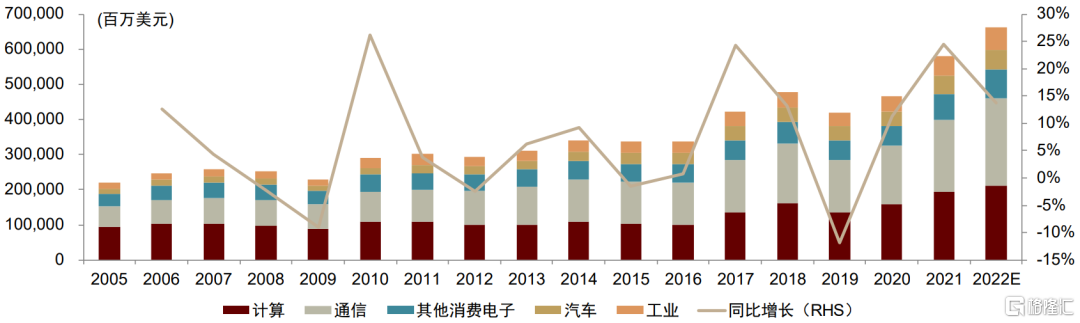

圖表:2005-2022E全球半導體銷售額按下游應用拆分

資料來源:IDC,中金公司研究部

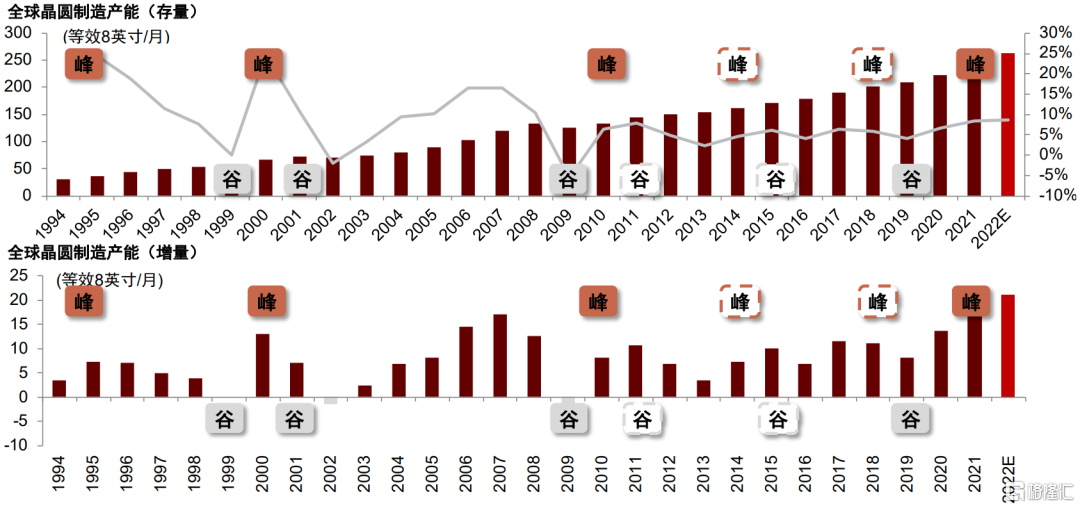

與之相對,半導體供給端的改變較為集中,因此具有「階躍」的特徵。半導體供給側的晶圓製造和封裝測試產能尤其是晶圓製造產能從規劃到落地通過需要2-4年的時間(1年左右的廠房建設,半年到1年的設備搬入,1-2年左右的產能爬坡),2000年以來:

2000年、2006-2008年、2011年、2015年、2017-2018年、2020至今是產能高擴張的年份。

2002年、2009年產能發生了「負增長」,我們認為屬於極端情況,主要是「互聯網泡沫」、全球金融危機造成的系統性危機使得部分晶圓廠從市場退出或被出售。

圖表:1994-2022E全球晶圓製造產能

資料來源:IC Insights,中金公司研究部

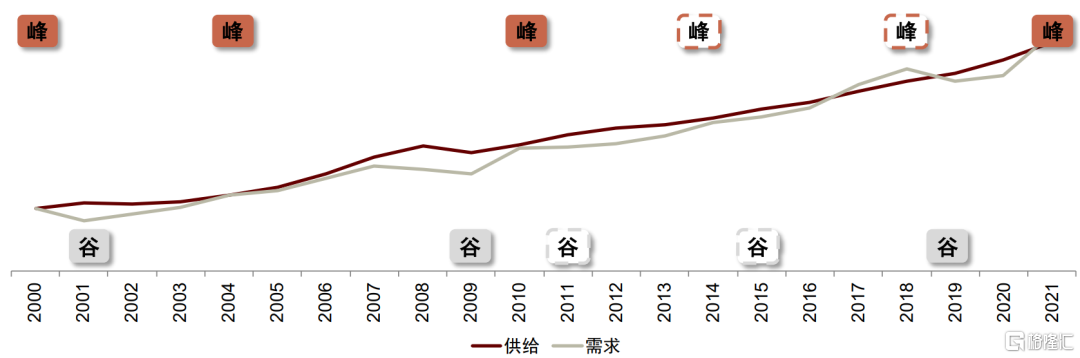

與其他周期行業類似,半導體行業產生周期現象也是由供需不平衡造成。我們覆盤2000年以來的幾輪周期:

2000年的峰主要是由於「互聯網泡沫」推動互聯網企業擴張催生半導體需求激增,超出供給而導致,2001年的谷主要是由於「互聯網泡沫」破滅導致半導體需求驟減,顯著低於供給而導致。

2002、2003年全球供給端新增供給較少,在個人電腦、功能手機等出貨量穩步增速下,需求端逐步恢復使得2004年全球供小於求,再次出現峰。

2009年金融危機使得半導體需求驟降,供大於求,出現谷。

2009年供給側的減少使得全球需求於2010年恢復時,供小於求,出現峰。2011年歐債危機使得需求有一定下滑,同時由於該年供給的集中釋放,供大於求,出現谷。

2011-2014年間智能手機、平板電腦等下游終端出貨量穩步增長,半導體需求穩步增長使得供小於求,出現峰;2015年供給的集中釋放,供大於求,出現谷。

2016-2018年間供給有一定的釋放,但是由高性能計算服務器、礦機等終端拉動需求增長更快,導致2018年出現峰。2019年個人電腦、手機需求放緩以及存儲器價格下跌,出現谷。

2020年開始,華為拉貨、5G智能手機「換機潮」、居家在線辦公等因素拉動需求快速增長,供小於求,出現峰。

圖表:2000-2021年全球半導體供需關係分析

資料來源:WSTS,中金公司研究部

如何跟蹤半導體周期

半導體周期可以通過半導體銷售額、存儲器價格、庫存水位、晶圓代工廠產能利用率、設備銷售額、硅片出貨量等季度數據(有些甚至是月度數據)進行跟蹤,我們可以通過這些指標互相驗證目前處於周期的階段。

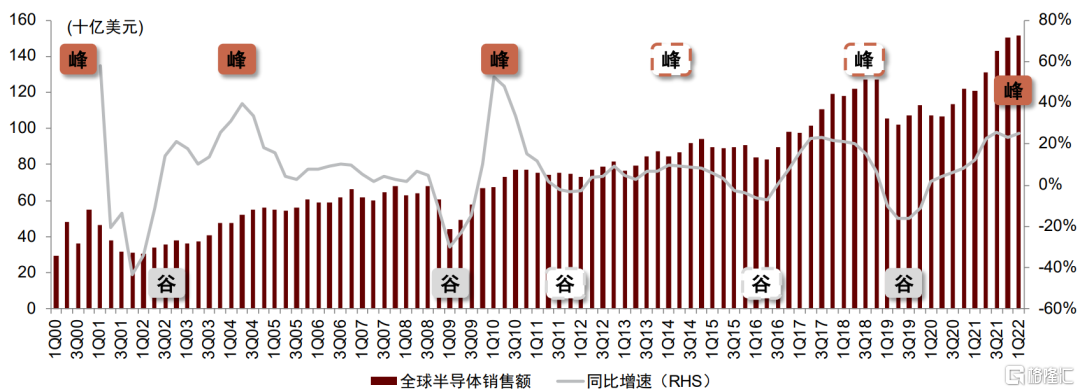

跟蹤指標#1:半導體銷售額

半導體銷售額在半導體周期上行階段,同比增速首先扭負為正,然后達到某一較高數值,並維持一段時間,與此同時其絕對規模實現增長並達到頂峰;在半導體周期下行階段,同比增速先開始下滑,並變為負值,然后絕對規模發生萎縮併到達低谷。以2015-2019年這輪完整周期(谷-峰-谷)為例,2Q16是這輪周期開始時的低谷,這一季度全球半導體銷售額為827億美元,同比增速為-7.3%。受高性能計算服務器、挖礦芯片等需求拉動,銷售額同比增速於3Q16翻正,並連續增長,直至3Q17達到高點23.3%。2Q17-2Q18五個季度同比增速一直維持在20%以上的高位,銷售額絕對規模發生快速增長,並在3Q18達到頂峰1,273億美元。而后,由於比特幣下跌、互聯網廠商資本開支減少以及隨后到來的中美貿易摩擦等因素,同比增速發生下滑,於1Q19轉負,絕對規模也在2Q19達到底部1,024億美元。

圖表:1Q00-1Q22全球半導體銷售額(季度)

資料來源:WSTS,中金公司研究部

跟蹤指標#2:存儲器價格

存儲器價格在半導體周期上行階段隨需求增長而上升,下行階段隨需求減弱而下降。以2015-2019年這輪完整周期(谷-峰-谷)為例,DRAM和NAND價格於2Q16見底,隨后開啟上行,NAND價格於3Q17見頂,DRAM價格於4Q17見頂,而后進入下行,NAND價格於1Q19見底,DRAM價格於2Q19見底。

圖表:2013/5-2022/7 DRAM、NAND價格走勢

資料來源:Bloomberg,中金公司研究部

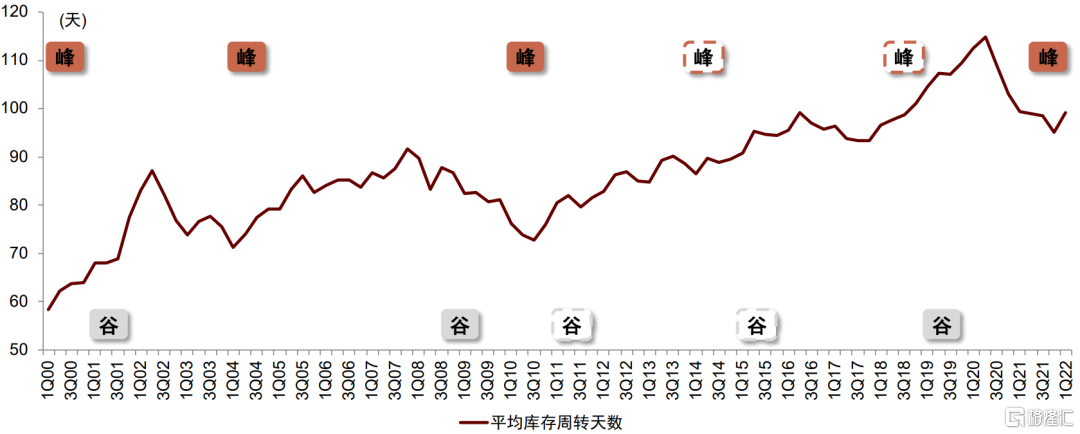

跟蹤指標#3:庫存水位

半導體公司庫存水位在半導體上行周期由於產品緊俏,由主動去庫存進入被動去庫存階段,而后進入主動加庫存階段,直至半導體進入下行周期,轉為被動加庫存和主動去庫存階段。我們用庫存周轉天數反映公司的庫存水位情況。以2015-2019年這輪完整周期(谷-峰-谷)為例,2Q16是庫存水位的高值,而后公司的庫存水位發生下降,於4Q17達到庫存水位最低,此后由於主動補庫存、被動補庫存等過程,庫存水位於2Q19達到高峰。

圖表:1Q00-1Q22全球主要芯片商庫存周轉天數

資料來源:Bloomberg,中金公司研究部

注:主要芯片商包括Intel、AMD、Nvidia、TI、ADI、Qualcomm、Micron、Infineon、Maxim、Xilinx

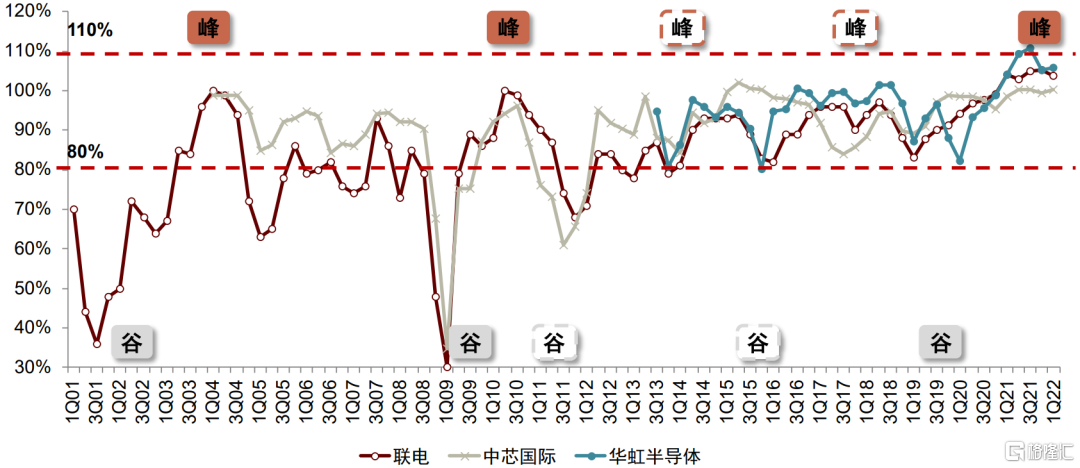

跟蹤指標#4:晶圓代工廠產能利用率

半導體上行周期中,芯片廠商、渠道廠商補充庫存,下達代工訂單,晶圓廠產能利用率發生上升;下行周期中,下游客户進行砍單,晶圓廠產能利用率發生下降。以2015-2019年這輪完整周期(谷-峰-谷)為例,晶圓代工廠產能利用率在4Q15-1Q16處於低谷,而后產能利用率開始上升(3Q17-4Q17附近晶圓廠產能利用率發生下滑可能是此時有新產能開出),於2Q18-3Q18達到頂峰,而后發生下滑並在1Q19達到低谷。

此外,我們發現除了2001、2009年發生系統性危機的年份,晶圓代工廠產能利用率都在80-110%徘徊,這反映了晶圓廠在產能利用率超過100%超載后,往往會啟動擴建計劃,而80%通常是一個温和周期里產能利用率的低點(即半導體有很多下游應用,周期低谷依然有很多「保底剛性」的需求)。

圖表:1Q01-1Q22聯電、中芯國際、華虹半導體產能利用率

資料來源:Bloomberg,中金公司研究部

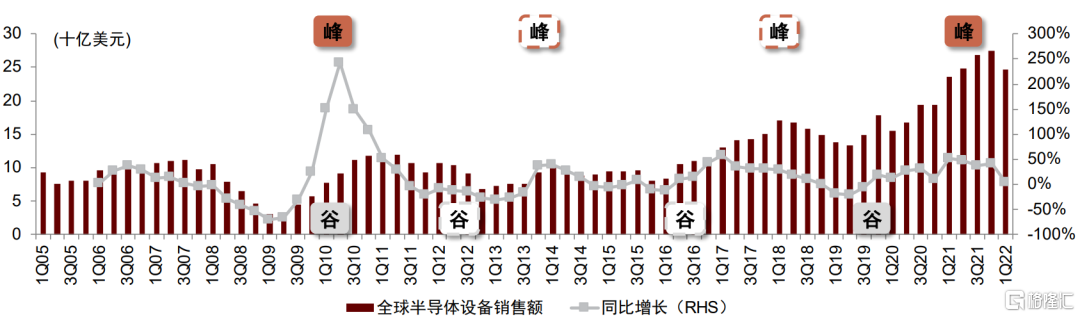

跟蹤指標#5:半導體設備銷售額

半導體上行周期中,晶圓廠產能利用率超過一定水平后,晶圓廠往往會採購設備進行擴張,驅動半導體設備銷售額增加,而在下行周期中,晶圓廠會減少設備的採購。以2015-2019年這輪完整周期(谷-峰-谷)為例,4Q15是半導體設備銷售額的低谷,銷售額為80億美元,同比增速為-10.2%。2Q16開始半導體設備銷售額同比增速轉正,同比增速在1Q17達到最大值58.0%。半導體設備銷售額絕對值在1Q18到達頂峰170億美元。同比增速於4Q18轉為負數,絕對值在2Q19到達低谷133億美元。

圖表:1Q05-1Q22全球半導體設備銷售額

資料來源:Bloomberg,中金公司研究部

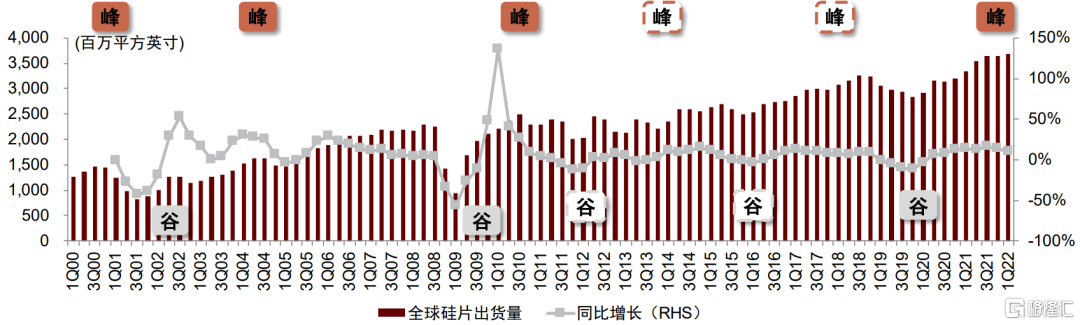

跟蹤指標#6:硅片出貨量

半導體上行周期中,晶圓廠需求增加后需要向硅片廠增加採購硅片,硅片出貨量增加,而在下行周期中,晶圓廠會減少硅片的採購。以2015-2019年這輪完整周期(谷-峰-谷)為例,4Q15是硅片出貨量的低谷,出貨量25億平方英寸,同比增速為-1.8%。2Q16開始硅片同比增速轉正,同比增速在1Q17達到最大值12.6%。硅片出貨量絕對值在3Q18到達頂峰33億平方英寸。同比增速於1Q19轉為負數,絕對值在4Q19到達低谷28億平方英寸。

圖表:1Q00-1Q22全球硅片出貨量

資料來源:SEMI,中金公司研究部

如何把握半導體板塊投資節奏

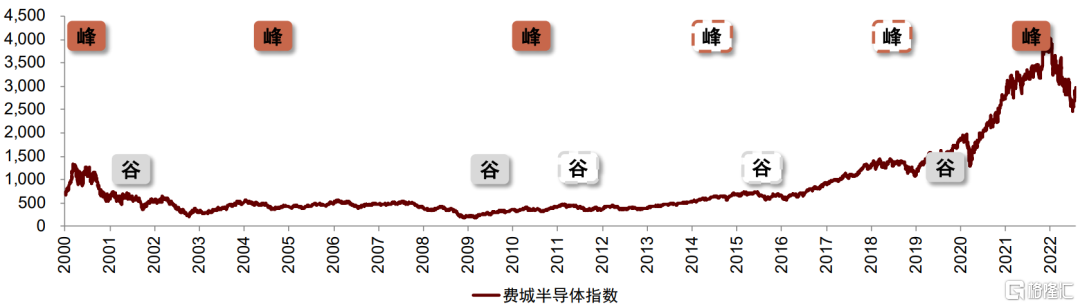

費城半導體指數涵蓋了全球30家最優質的半導體公司,是全球半導體行業的「晴雨表」,購買費城半導體指數也是投資全球半導體板塊beta最簡單有效的方式之一。

圖表:費城半導體指數

資料來源:Bloomberg,中金公司研究部

費城半導體指數v.s. PE(TTM)

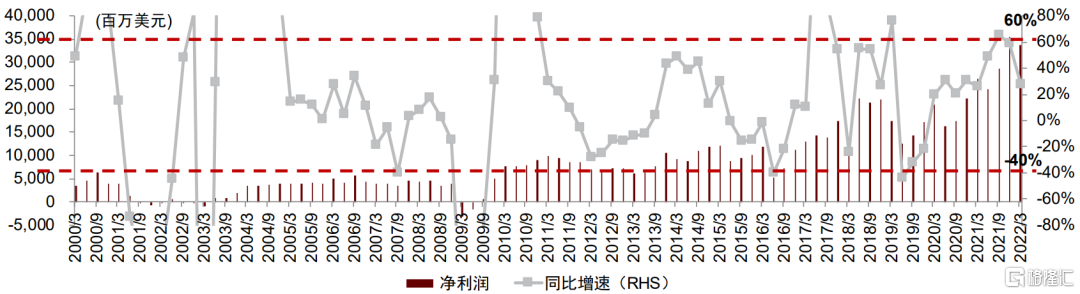

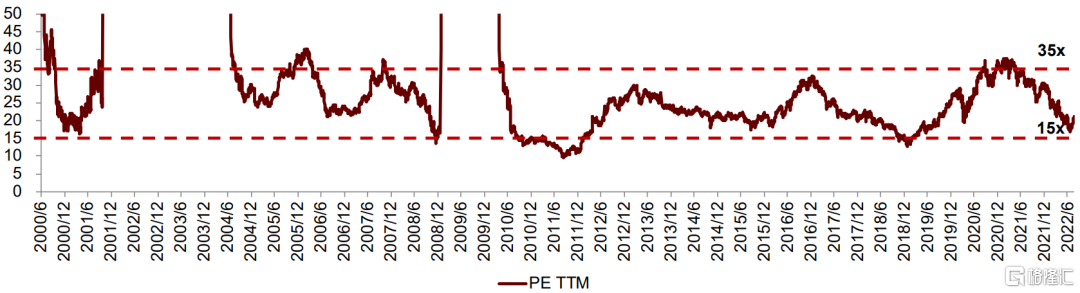

我們將費城半導體指數的增長動力拆分為業績和估值兩部分。我們看到費城半導體指數在上行周期發生「戴維斯雙擊」,在下行周期發生「戴維斯雙殺」,且整體呈現「牛長熊短」的局面。另外,在2010年后的歷次周期中費城半導體指數30家成分股淨利潤(季度)之和同比增長主要在-40%至60%之間波動(也有少數幾個季度超出這個範圍),費城半導體指數PE(TTM)則在15x至35x之間波動。

圖表:費城半導體指數淨利潤(季度)

資料來源:Bloomberg,中金公司研究部

圖表:費城半導體指數PE(TTM)

資料來源:Bloomberg,中金公司研究部

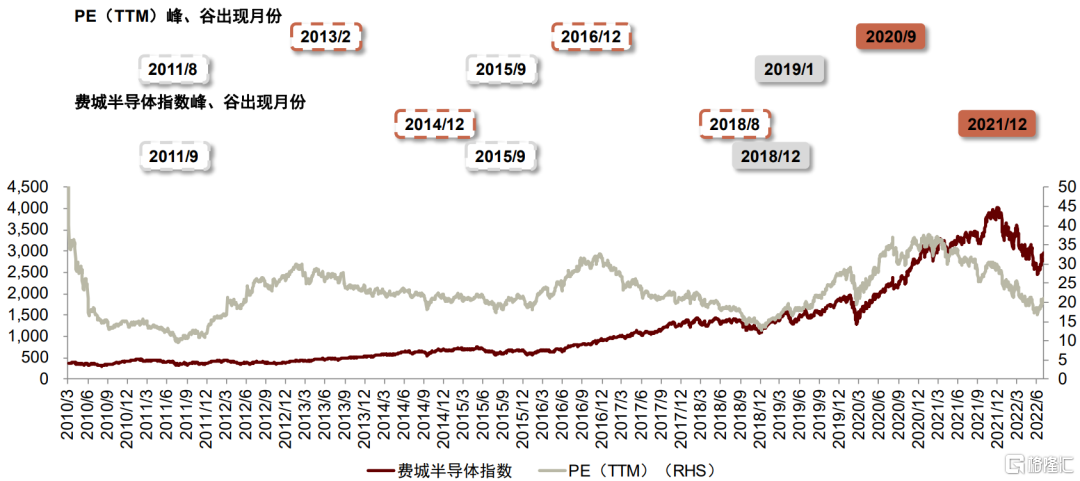

我們以月度為單位,比較費城半導體指數峰、谷出現時間和PE(TTM)出現時間的關係。我們發現,2014、2017、2021年的三次半導體周期高峰費城半導體指數峰值出現時間滯后於PE(TTM)15-24個月,2011、2015、2019年的三次半導體周期低谷費城半導體指數谷值出現時間和PE(TTM)基本同步。

圖表:費城半導體指數v.s. PE(TTM)

資料來源:Bloomberg,中金公司研究部

費城半導體指數v.s. 半導體銷售額同比增速

我們以月度為單位,比較費城半導體指數峰、谷出現時間和半導體銷售額同比增速出現時間的關係。我們發現,費城半導體指數峰、谷值出現時間有時領先於半導體銷售額同比增速出現時間,有時落后於,有時是同步。我們認為費城半導體指數走勢除了受到半導體行業基本面影響外,還受到貨幣政策、市場風格等因素影響。不過,我們發現近10年以來費城半導體指數的峰、谷出現時間和半導體銷售額同比增速出現時間還是存在一定規律,2014、2017、2021年的三次半導體周期高峰費城半導體指數峰值出現時間滯后於半導體銷售額同比增速3-12個月,2011、2015、2019年的三次半導體周期低谷費城半導體指數谷值出現時間領先於半導體銷售額同比增速3-6個月。

圖表:費城半導體指數v.s. 半導體銷售額同比增速

資料來源:Bloomberg,WSTS,中金公司研究部

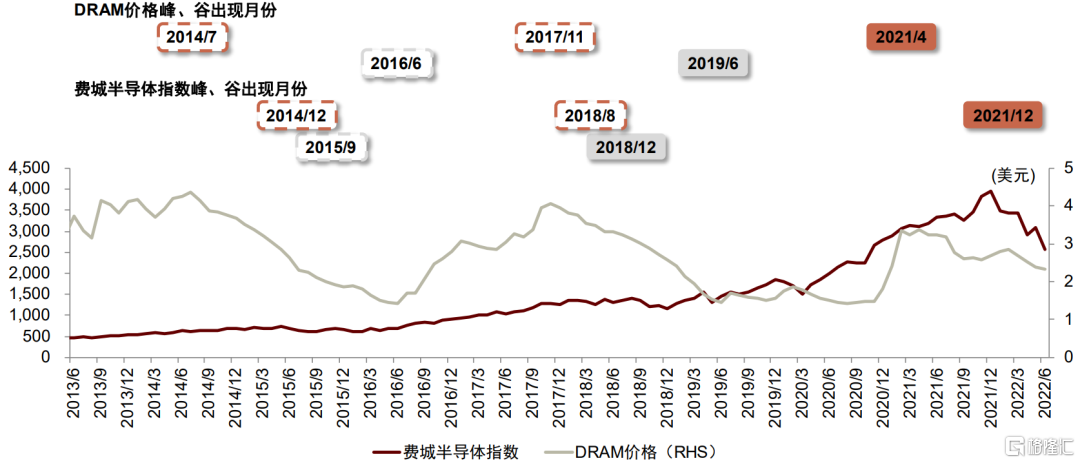

費城半導體指數v.s. DRAM價格

我們以月度為單位,比較費城半導體指數峰、谷出現時間和DRAM價格的峰、谷出現時間的關係。我們發現2014、2018、2021年費城半導體指數的峰值出現時間滯后於DRAM價格6-9個月,2015、2019年費城半導體指數的谷值出現時間領先於DRAM價格6-9個月。

圖表:費城半導體指數v.s. DRAM價格

資料來源:Bloomberg,DRAMexchange,中金公司研究部

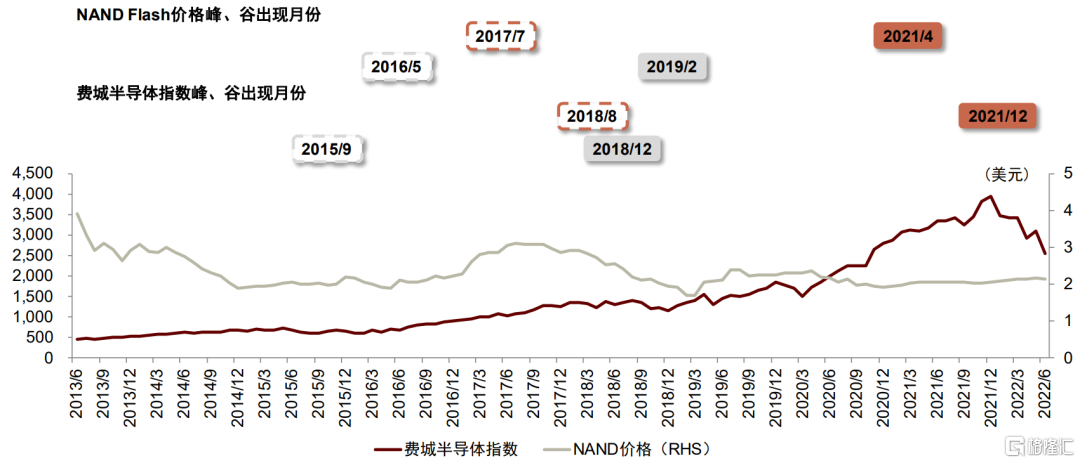

費城半導體指數v.s. NAND Flash價格

我們以月度為單位,比較費城半導體指數峰、谷出現時間和NAND Flash價格的峰、谷出現時間的關係。我們發現2014、2018、2021年費城半導體指數的峰值出現時間滯后於NAND Flash價格6-12個月,2015、2019年費城半導體指數的谷值出現時間領先於NAND Flash價格3-9個月。

圖表:費城半導體指數v.s. NAND Flash價格

資料來源:Bloomberg,DRAMexchange,中金公司研究部

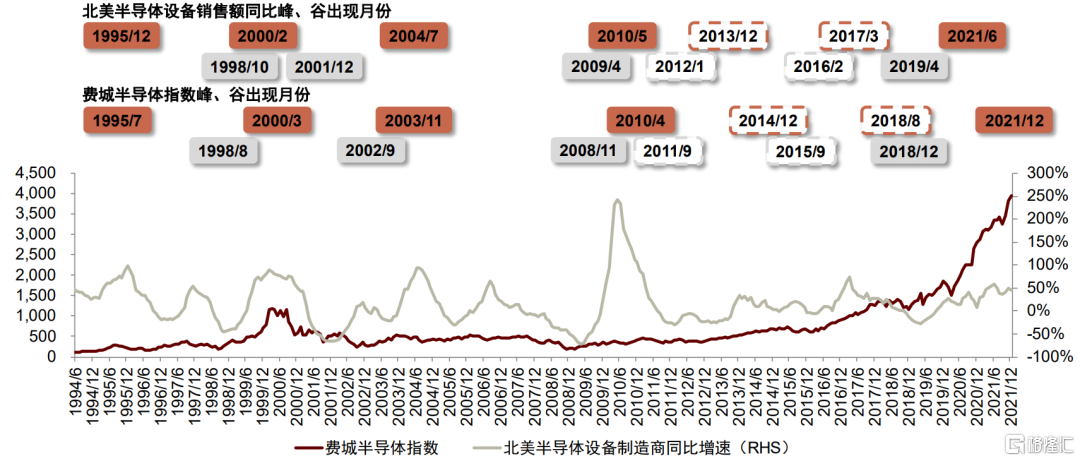

費城半導體指數v.s. 北美半導體設備製造商同比增速

我們以月度為單位,比較費城半導體指數峰、谷出現時間和北美半導體設備製造商同比增速的峰、谷出現時間的關係。我們發現2014、2018、2021年費城半導體指數的峰值滯后於北美半導體設備製造商同比增速6-15個月,2015、2019年費城半導體指數的峰值領先於北美半導體設備製造商同比增速3-9個月。

圖表:費城半導體指數v.s. 北美半導體設備製造商同比增速

資料來源:Bloomberg,SEMI,中金公司研究部

總結以上規律,我們認為近10年以來費城半導體指數相較於全球半導體行業基本面呈現「牛長熊短」的特徵,即全球半導體行業部分指標見頂之后,費城半導體指數仍可持續一段時間,而在全球半導體行業指標見底之前,費城半導體指數已經見底,具備配置機會。

如何在半導體板塊中挑選個股

配置個股也是投資全球半導體行業的方法之一。不過,需要注意的是,半導體行業技術迭代較快,有些公司在某一階段技術會暫時落后於競爭對手失去部分市場,嚴重者甚至會一蹶不振。因此,我們需要通過詳細的研究,尋找出alpha較強的公司,這些公司的股票通常能夠在行業的下行期有較小的回撤,在行業的上行期有更高的收益。

圖表:主要半導體公司市值變化(上行期)

資料來源:Bloomberg,中金公司研究部

圖表:主要半導體公司市值變化(下行期)

資料來源:Bloomberg,中金公司研究部

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 市場風格趨變?美銀稱接下來是小盤股的天下;金價重回5000美元上方,貴金屬板塊盤前齊升

新股暗盤 | 樂欣户外飆升超70%,中籤一手賬面浮盈4345港元;愛芯元智微漲超0.2%

高盛預計英偉達Q4營收達673億美元 給出250美元目標股價

財報大跌背后:微軟正在進行一場昂貴但精準的「利潤置換」

港股IPO持續火熱!下周6股排隊上市,「A+H」佔比一半

港股周報 | 「AI紅包大戰」廝殺!騰訊周內暴跌近10%、阿里重挫8%,南下資金出手560億港元大舉抄底

美股機會日報 | 止跌企穩!納指期貨盤前漲約0.5%,有分析稱美股連遭重挫后或回升;亞馬遜盤前大跌超8%

一周財經日曆 | 事關降息!美國1月非農、CPI數據下周公佈;恆指季檢結果下周五揭曉