熱門資訊> 正文

對衝基金十大最愛金融股揭曉,「華爾街一哥」摩根大通位居榜首

2024-07-19 13:11

- 摩根大通(JPM) 0

- 標普全球(SPGI) 0

- 花旗銀行(C) 0

美國投資信息網站Insider Monkey最近編制了對衝基金最青睞的十大金融股榜單,「華爾街一哥」摩根大通(JPM.US)位列榜首。躋身該榜單的其他股票包括:標普全球(SPGI.US)、花旗集團(C.US)、KKR & Co(KKR.US)、前進保險(PGR.US)、美國銀行(BAC.US)、阿波羅全球管理(APO.US)、富國銀行(WFC.US)、高盛(GS.US)、發現金融(DFS.US)。

根據Insider Monkey追蹤920家對衝基金的數據庫,在2024年第一季度,持有摩根大通頭寸的對衝基金數量從103家上升至112家。這些持股的總價值約為84.1億美元。在此期間,Ken Fisher的Fisher Asset Management是持有摩根大通股票最多的對衝基金。

Carillon Eagle Growth & Income Fund在2024年第一季度投資者信中表示:「憑藉穩健的財務業績和對2024年剩余時間的積極指引,摩根大通對基金業績做出了積極貢獻。此外,圍繞資本市場活動不斷增加的討論日益增多,可能是該股相對於其他銀行表現強勁的原因。回想一下,摩根大通擁有強大的資本市場業務。」

今年以來,摩根大通股價上漲近26%。財報顯示,該銀行Q2營收為502億美元,同比增長21.5%,較市場預期高45.4億美元;非GAAP每股收益為4.4美元,高於市場預期;淨利潤181億美元,同比增長25%,創下歷史記錄,超出預期的173億美元。

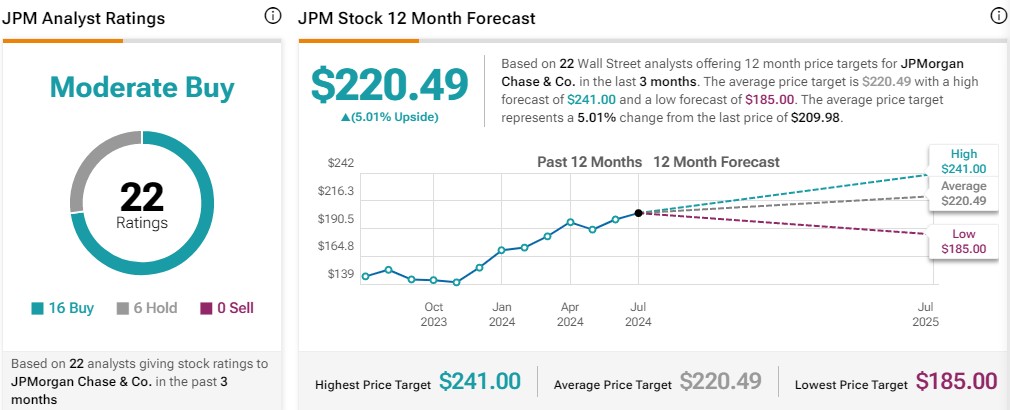

根據TipRanks的數據,華爾街分析師予摩根大通「適度買入」評級,平均目標價為220.49美元,較當前水平高出5%。

美國金融業危與機並存

Insider Monkey在報告中指出,受經濟、技術和監管因素的影響,美國的金融服務業迎來充滿活力和挑戰的一年。

全球經濟預計將温和增長,美國等發達經濟體預計增長約 1.4%。這受到地緣政治緊張局勢、氣候相關干擾以及高通脹持續的影響。這些宏觀經濟狀況預計將對金融機構的運營和盈利能力產生重大影響。高利率對這個行業來説是一把雙刃劍。儘管高利率導致淨利息收入(尤其是大型銀行)大幅增加,但也推高了融資成本(尤其是小型銀行和地區性銀行),擠壓了金融機構的利潤率。經濟不確定性和增長放緩的可能性促使銀行增加貸款損失撥備,以應對潛在的違約。這一趨勢預計將持續下去,反映出在經濟波動和監管審查加強的情況下,金融機構對管理信貸風險採取謹慎的態度。

與此同時,金融服務業正在經歷重大的技術變革。人工智能和生成式人工智能的進步將改變行業的各個方面,從零售投資、欺詐檢測到保險產品。然而,這些進步也帶來了新的風險,例如欺詐可能性增加以及需要採取強有力的網絡安全措施。監管也變得越來越嚴格,特別是在與氣候相關的信息披露和可持續性方面。這些監管變化,加上技術進步,迫使金融機構創新和發展其商業模式和戰略。

不過,美國主要銀行最近在美聯儲年度測試中經受住了假定商業房地產價值下跌40%的考驗,這緩解了人們在高利率背景下對銀行業的擔憂。Janney Montgomery Scott的研究主管Chris Marinac評論道:「從很多方面來看,銀行能夠經受住嚴重的危機應該讓人松一口氣。然而,這並不意味着美聯儲認為商業房地產市場是安全的。我們仍處於本輪信貸周期的早期階段。」

展望未來,Insider Monkey表示,快速的技術進步——包括生成式人工智能、雲遷移、欺詐和網絡風險加劇,以及通過嵌入式金融實現的行業融合——將要求金融服務領導者具備前所未有的敏捷性。縱觀歷史,金融服務部門經常通過幫助組織和個人應對經濟和社會變革來推動進步。現在投資於能夠促進積極成果的創新產品和服務,可以讓企業在未來幾年獲得持續的競爭優勢。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?