熱門資訊> 正文

高盛資管公司:看好商業房地產債務 更青睞CMBS

2024-09-13 07:22

智通財經APP獲悉,鉅額債務、融資危機和樓價暴跌正籠罩着美國商業房地產,並對投資者和銀行構成了威脅,但高盛資產管理公司卻看好其他人所擔心的商業房地產債務。該公司多部門投資主管Lindsay Rosner表示:「僅僅因為存在一些空置率非常高的問題房產、以及它們的資金成本或債務成本存在問題,並不意味着整個資產類別都有問題。」「我們能夠做的是在商業抵押貸款支持證券(CMBS)中找到很多機會。」

Lindsay Rosner將CMBS描述為一個「讓人們感到緊張」的市場,而她專注於「非常特別的、非常受歡迎的房產」。她指出,挑剔是值得的,因為遠程工作持續存在,辦公室不太可能全面恢復。

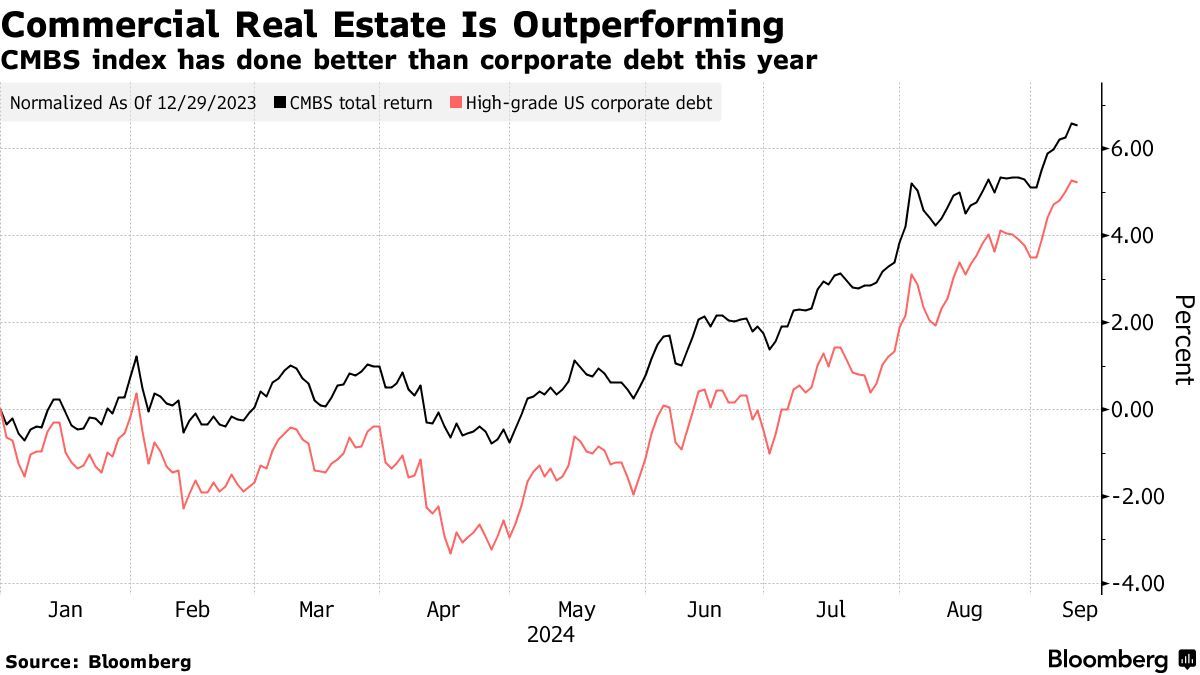

Lindsay Rosner表示,高盛資產管理公司還看到了用於物流的工業倉庫的債務有價值,而且相對於公司債券而言,該公司更青睞CMBS。儘管人們悲觀地預測大流行將導致建築空置和大量違約,但商業房地產債券今年的表現仍好於投資級企業債券。她表示:「(CMBS的)相對價值確實存在。這是我們投資組合中很好的一部分。我們認為它產生了相當數量的套利。」

Lindsay Rosner對信貸市場的前景總體上是樂觀的,因為「仍然有收益」,雖然經濟正在走軟,但她認為美國經濟衰退的可能性只有15%到20%左右。

在投資級債券方面,高盛資產管理公司看好金融類債券發行人。Lindsay Rosner表示,在超額回報的基礎上,金融類債券的表現優於其他債券,「不只是美國的貨幣中心銀行,在法國政局存在不確定性的情況下,法國銀行業也存在機會。」

與此同時,基於綠色轉型的高昂成本,高盛資產管理公司正在避開公用事業部門的債券。Lindsay Rosner表示:「這隻會使它們的資產負債表狀況與我們認為的對債券持有人有利的狀況不同。」

Lindsay Rosner傾向於BBB評級的公司,因為這些公司保留了現金,沒有增加槓桿。此外,鑑於美國大選后美債收益率曲線可能趨陡,Lindsay Rosner傾向於短期美債。她表示:「兩位總統候選人都沒有提出財政緊縮計劃。美債收益率曲線可能真的會變陡。」她補充稱,在這種情況下,3-5年期美債看起來最有吸引力。

推薦文章

美股機會日報 | 市場風格趨變?美銀稱接下來是小盤股的天下;金價重回5000美元上方,貴金屬板塊盤前齊升

新股暗盤 | 樂欣户外飆升超70%,中籤一手賬面浮盈4345港元;愛芯元智微漲超0.2%

高盛預計英偉達Q4營收達673億美元 給出250美元目標股價

財報大跌背后:微軟正在進行一場昂貴但精準的「利潤置換」

港股IPO持續火熱!下周6股排隊上市,「A+H」佔比一半

港股周報 | 「AI紅包大戰」廝殺!騰訊周內暴跌近10%、阿里重挫8%,南下資金出手560億港元大舉抄底

美股機會日報 | 止跌企穩!納指期貨盤前漲約0.5%,有分析稱美股連遭重挫后或回升;亞馬遜盤前大跌超8%

一周財經日曆 | 事關降息!美國1月非農、CPI數據下周公佈;恆指季檢結果下周五揭曉