熱門資訊> 正文

美的集團香港上市 「A+H」股擴容

2024-09-18 00:00

登錄新浪財經APP 搜索【信披】查看更多考評等級

來源:北京商報

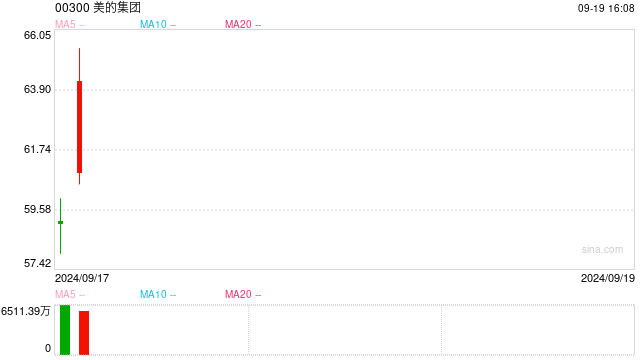

家電巨頭美的集團(00300.HK)9月17日正式登陸港股市場,公司上市首日最終收漲7.85%,報59.1港元/股,310億港元的募資額也創下了港股市場近三年之最。伴隨着美的集團港股上市,市場上「A+H」股再添一隻,經Wind統計,截至目前「A+H」股已達149只。另外,經北京商報記者梳理,年內A股市場還有吉宏股份、赤峰黃金、百利天恆、鈞達股份、龍蟠科技等多家公司正在籌劃H股發行,謀求「A+H」兩地上市。

募資額破港股近三年紀錄

9月17日,美的集團登陸港股上市,公司早盤漲超9%,之后保持高位震盪態勢,截至收盤,公司漲幅7.85%,股價報59.1港元/股,總市值為4424億港元。

據瞭解,美的集團本次全球發售H股總數為5.66億股(行使超額配售權之前),每股H股發售價為54.8港元,經計算,公司H股首發募資約為310億港元,經扣除全球發售相關承銷佣金及其他估計費用后,公司將收取的全球發售所得款項淨額估計約為306.73億港元。

值得一提的是,美的集團此次H股發行募資額創下港股市場近三年新高。針對相關問題,北京商報記者致電美的集團方面進行採訪,不過電話未有人接聽。

就年內上市新股來看,截至目前,港股市場已有45股上市。美的集團上市前,港股市場募資最高的是茶百道,公司募資淨額約為24.63億港元。

上市首日表現方面,漲幅居首的是經緯天地,公司今年1月12日登陸港股市場,上市首日大漲164%;首日漲幅超100%的還有泓基集團,今年3月8日上市,首日漲幅136%。首日漲幅超10%的則有16股。

按照美的集團9月17日「首秀」表現,公司首日漲幅在年內上市港股中排在第19位。

另外,45股中,共有黑芝麻智能、茶百道、嘀嗒出行等16股上市首日出現破發,破發率35.56%。

對比去年同期來看,港股市場今年較為活躍。經統計,在2023年1月1日—9月17日,港股市場則有38股上市,首日漲幅最高的是中天湖南集團,漲幅約為126.27%,上市首日漲幅超10%的共有9股。

「A+H」股已有149只

隨着美的集團H股發行上市,市場上「A+H」股再添一隻。

經Wind統計,截至目前,含A股的港股共有149只,包括凱萊英、金力永磁、華新水泥、天齊鋰業、中國中免、諾誠健華等。

從上述149股行業分類來看,多聚焦在金融、可選消費、能源、醫療保健、工業、材料等領域,並且多數為行業內大型企業。

兩地上市模式來看,主要包含「先H后A」「先A后H」「A+H同步」三種模式,美的集團即「先A后H」。

以「先A后H」模式來看,在美的集團之前,最新港股上市的是億華通,公司2023年上市;2022年,採用該模式「A+H」兩地上市的則有中國中免、天齊鋰業、華新水泥、金力永磁等4股。

就近十年來看,採用該模式「A+H」兩地上市個股數量最多的是在2015年,當年有春立醫療、福耀玻璃、廣發證券、紅星美凱龍、中國通號、福萊特玻璃等14股在港股上市。

投融資專家許小恆對北京商報記者表示,「A+H」兩地上市最初主要是「先H后A」實現兩地上市,之后中興通訊成為我國首家「先A后H」上市公司,該模式開始不斷出現,這種模式體現了我國資本市場的逐步完善,以及與國際接軌的現狀,「A+H」同步上市的情況則較少,主要案例是工商銀行、中信銀行。

多股排隊兩地上市

北京商報記者注意到,截至目前,市場上還有吉宏股份、赤峰黃金、順豐控股、百利天恆、安井食品、鈞達股份、龍蟠科技等多隻A股正在尋求H股發行上市。

9月14日,順豐控股發佈了「關於香港聯交所審議公司發行H股的公告」,香港聯交所上市委員會於9月12日舉行上市聆訊,審議順豐控股本次發行上市的申請,順豐控股本次發行上市的聯席保薦人已於9月13日收到香港聯交所向其發出的信函,其中指出香港聯交所上市委員會已審閲公司的上市申請。

吉宏股份也在今年8月27日披露了H股發行上市進展公告,稱公司已於8月23日向香港聯交所更新遞交本次發行申請,並於同日在香港聯交所網站刊登本次發行更新申請資料。

赤峰黃金、百利天恆、安井食品、鈞達股份、龍蟠科技等個股H股發行則處於遞交申請材料、上市聆訊、證監會備案等不同階段。

獨立經濟學家王赤坤在接受北京商報記者採訪時表示,「A+H」上市可以緩解公司融資約束,提高企業信息披露質量,可以為企業獲得更多的外源融資,並提高資金使用效率,進而促進企業成長,這是越來越多的企業開始謀求「A+H」兩地上市的原因。

政策面上,證監會也發文支持內地行業龍頭企業赴香港上市。今年4月19日,證監會發布5項資本市場對港合作措施,其中指出,境外上市備案管理制度規則發佈實施一年來,已有72家企業完成赴港首次公開發行(IPO)備案,赴港上市融資渠道暢通,有力支持內地企業利用兩個市場、兩種資源規範發展。證監會將進一步加大和有關部門的溝通協調力度,支持符合條件的內地行業龍頭企業赴港上市融資。

北京商報記者 馬換換

推薦文章

美股機會日報 | 市場風格趨變?美銀稱接下來是小盤股的天下;金價重回5000美元上方,貴金屬板塊盤前齊升

新股暗盤 | 樂欣户外飆升超70%,中籤一手賬面浮盈4345港元;愛芯元智微漲超0.2%

高盛預計英偉達Q4營收達673億美元 給出250美元目標股價

財報大跌背后:微軟正在進行一場昂貴但精準的「利潤置換」

港股IPO持續火熱!下周6股排隊上市,「A+H」佔比一半

港股周報 | 「AI紅包大戰」廝殺!騰訊周內暴跌近10%、阿里重挫8%,南下資金出手560億港元大舉抄底

美股機會日報 | 止跌企穩!納指期貨盤前漲約0.5%,有分析稱美股連遭重挫后或回升;亞馬遜盤前大跌超8%

一周財經日曆 | 事關降息!美國1月非農、CPI數據下周公佈;恆指季檢結果下周五揭曉