熱門資訊> 正文

七牛智能港股上市首日破發!盤中暴跌53%,三年多虧損超9億

2024-10-16 15:49

國慶假期之后,港股市場呈震盪走勢,近期在港交所上市的新股也表現不佳。10月9日登陸港股的榮利營造上市首日跌超15%,而后繼續下跌,如今累計跌幅已超40%,今天在港交所上市的七牛智能也表現不佳。

格隆匯獲悉,10月16日,七牛智能科技有限公司(簡稱「七牛智能」)在港交所主板上市,申萬宏源香港、交銀國際為其聯席保薦人。七牛智能(02567.HK)發行價為2.75港元/股,開盤即破發,截止16日下午15點24分,七牛智能股價跌超53%,總市值約25億港元。

圖片來源:格隆匯

七牛智能成立於2011年,總部位於上海,在中國提供音視頻雲服務。公司頗受資本青睞,在發展過程中獲得了來自上海張江、淘寶中國、交銀資產管理等機構的融資。

上市發行后,假設超額配股權並無獲行使且並無根據首次公開發售前股份計劃發行任何股份,許先生通過Dream Galaxy將行使七牛智能股權約16.5208%的表決權;同時,淘寶中國、啟明基金均為公司股東。

儘管有不少明星機構押注,但七牛智能仍深陷虧損。

招股書顯示,2021年、2022年、2023年、2024年1-3月(簡稱「報告期」),七牛智能的營業收入分別約14.71億元、11.47億元、13.34億元、3.42億元;整體毛利率分別為19.8%、19.9%、21.0%、20.6%;對應的淨虧損分別約2.20億元、2.13億元、3.24億元、1.48億元,三年多虧損超9億元。

其中,2023年公司虧損增加,主要是由於按公平值計入損益的金融資產的公平值變動波動,以及可轉換可贖回優先股的公平值虧損增加導致。

公司預計2024年錄得淨虧損,主要由於其可換股可贖回優先股的公平值虧損,預計產生以股份為基礎的付款及上市費用,以及鑑於競爭的市場環境。

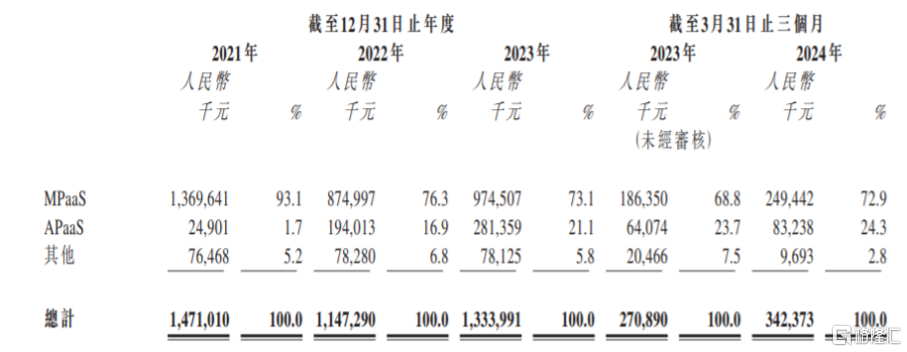

具體來看,報告期內,七牛智能的收益主要來自向客户提供MPaaS產品、APaaS解決方案及其他服務。其中,來自MPaaS產品的收益相當於同期總收益的約93.1%、76.3%、73.1%及72.9%,佔比較大。

按服務或產品類型劃分的收益明細,圖片來源:招股書

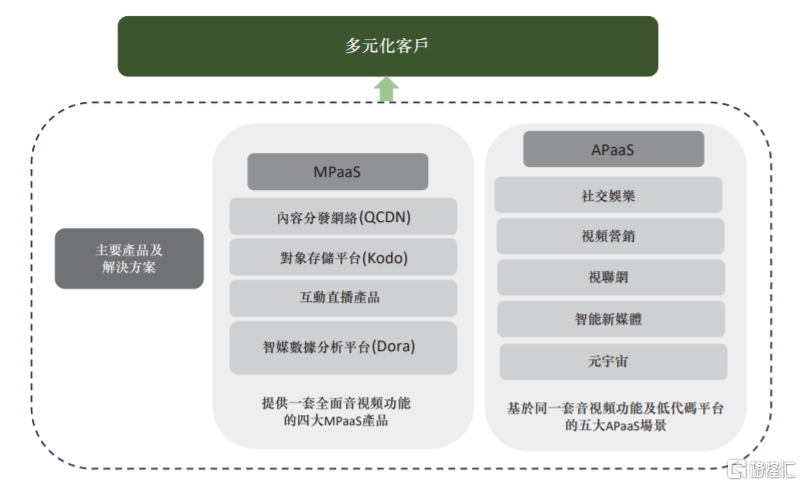

公司MPaaS產品即一系列音視頻解決方案,包括加速內容分發的專有內容分發網絡QCDN、存儲內容的對象存儲平臺Kodo、可實時串流音視頻內容的互動直播產品及提供廣泛的資料處理與分析功能的智媒數據分析平臺Dora。

而APaaS解決方案的收益源自五個應用場景,即社交娛樂、視頻營銷、視聯網、智能新媒體以及元宇宙。

公司的的商業模式,圖片來源:招股書

七牛智能的供應商主要包括雲技術行業中提供網絡及帶寬服務、IDC服務及服務器及存儲服務的企業。公司的客户遍佈各行各業,包括泛娛樂、社交網絡、醫療、電子商務、教育、媒體、金融服務、汽車、電信和智能製造等。

經過多年發展,七牛智能在音視頻PaaS行業取得了可觀的市場份額及領先地位。據艾瑞諮詢,2023年七牛智能的收入佔整個音視頻雲服務市場的1.5%。按2023年收入計算,公司是中國第三大音視頻PaaS服務商和第二大音視頻APaaS服務商,市場份額分別為5.8%和14.1%。

但公司所處的音視頻PaaS行業市場競爭激烈。公司與國內其他音視頻PaaS服務商主要在產品功能及範圍、性能、服務的可擴展性及可靠性、技術實力、營銷及銷售能力、定價、用户體驗、品牌知名度及聲譽等方面競爭。此外,新技術及增強技術可能會進一步加劇行業競爭。

音視頻PaaS服務市場正處於快速擴張階段,隨着市場規模的擴大,頭部企業的市場份額預計將逐漸減少。據艾瑞諮詢,2019年至2023年,前五大音視頻PaaS服務提供商的總收入有所增加,但其總市場份額卻從2019年的46.5%降至2023年的39.4%。

公司本次IPO所得款項淨額約38.0%將用於滲透及夯實APaaS業務中應用場景的佔有率及發展與擴大客户羣;約20%將用於未來36至60個月擴展海外業務;約12.0%用於提升研發能力並完善技術基礎設施;約20%將用於選定合併、收購和戰略投資;約10.0%將用作營運資金及一般公司用途。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?